借金問題を解決するための有効な手段に「債務整理」がというものがあります。

聞いたことのある方は多いかと思いますが、債務整理がどのようなものであるかを正確に説明できる方は、それほど多くはいないのではないでしょうか。

この記事では、債務整理とはどのようなものか、債務整理の種類ごとの方法の違いや、費用などについて、わかりやすく解説しています。

\ 当サイトおすすめ!相談料無料 /

債務整理とは?それぞれの違いをわかりやすく解説

債務整理とは、債権者との交渉や裁判所の関与によって、債務の減額や免除、返済期間の調整等を実現し、借金問題に苦しむ債務者の救済を図る制度です。

債務整理には主に以下の3つの方法があります。

- 任意整理

- 個人再生

- 自己破産

その他、最近ではあまり利用されていない「特定調停」や、正確には債務整理とは異なりますが、元金を超えて払い過ぎた利息を取り戻す「過払い金返還請求」という手続きもあります。

このように債務整理の方法は複数あり、それぞれ得られる法的効果や、手続きの流れに違いがあります。

それでは、それぞれどのような特徴があるのか見ていきましょう。

任意整理とは

任意整理とは、借金の減額や利息・遅延損害金のカットなどを、債権者に直接求めて交渉する手続きのことをいいます。

他の債務整理とは違い、裁判所などの公的機関が関与しないのが特徴で、今後発生する利息(将来利息)や、これまでの遅延損害金を債権者との交渉により免除してもらい、最終的に合意した返済額を3~5年の分割にして支払っていくのが一般的です。

個人再生とは

個人再生とは、借金の返済が困難な状態にある債務者が、裁判所の認可を得て、債務を大幅に減額してもらう手続きです。

税金や養育費等を除くすべての債務が通常5分の1程度に減額されるのが特徴で、減額後の債務を原則3年かけて返済していくことになります。

任意整理よりも大きな債務の減額が期待でき、一定の条件を満たしていれば、自己破産のように住宅や車などを手放す心配もありません。

自己破産とは

自己破産とは、借金が返済不能な状態にあることを裁判所に認めてもらい、免責許可決定を受けることで、税金や養育費等を除くすべての債務を免除してもらう手続きのことです。

自己破産をすると、住宅や車などの価値の高い財産は手放さなければなりません。

一方で、家具や家電、99万円以下の現金などの生活していく上で最低限必要な財産は手元に残すことができますし、裁判所により免責の許可が下りれば借金がゼロになりますので、人生を再出発するチャンスが得られます。

\ 当サイトおすすめ!相談料無料 /

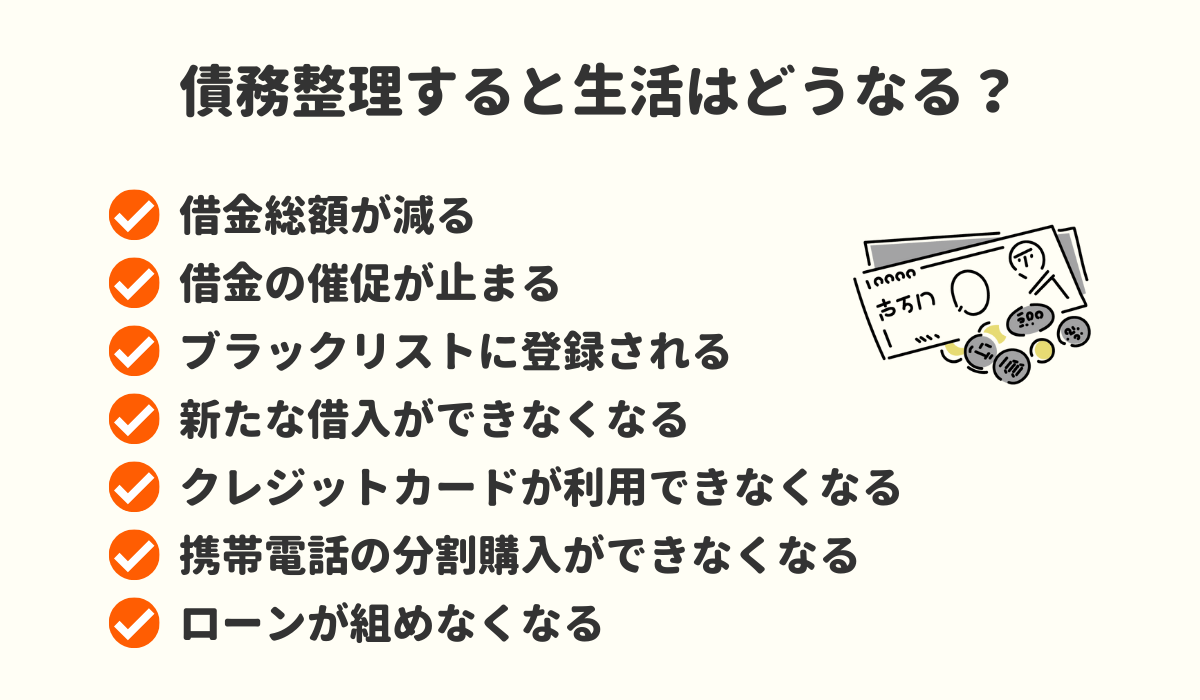

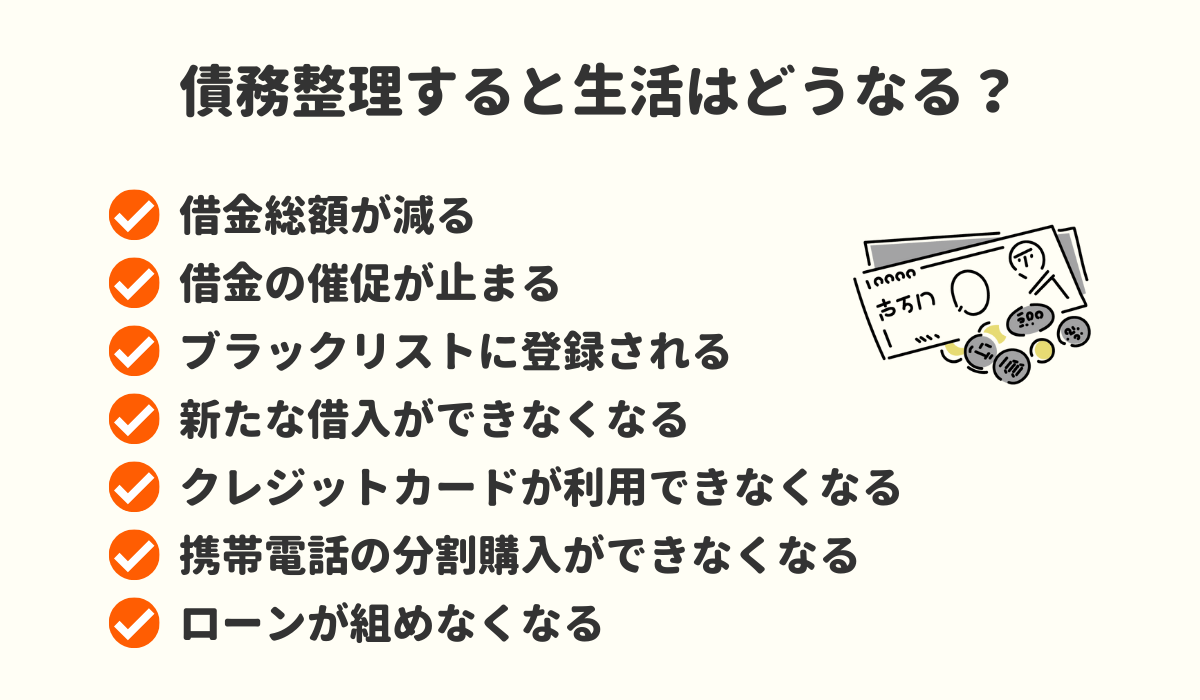

債務整理するとどうなる?

債務整理をすると、その後の生活に何か影響はあるのでしょうか?

ここでは、債務整理により暮らしにどのような変化が起こるのかを見ていきましょう。

借金総額が減る

債務整理をすると、下表のように借金の総額が減ることになります。

| 債務整理の種類 | どのように借金総額が減るか |

|---|---|

| 任意整理 | 将来利息と遅延損害金のカット 払い過ぎた利息があれば元金に充当 |

| 個人再生 | 借金を平均5分1、最大10分の1に減額 ※ただし、税金や養育費等は除く 減額割合は負債額により変動 ※負債が100万円未満の場合は減額不可 |

| 自己破産 | 免責許可決定が下りれば全額免除 ※ただし、税金や養育費等は除く |

任意整理⇒個人再生⇒自己破産の順に、債務の減額効果が高くなります。

借金の催促が止まる

借金問題を抱えている方の中には、債権者からの電話や訪問による支払いの催促に悩んでいる方も少なくないと思います。

弁護士や司法書士に債務整理を依頼すると、このような債権者からの取り立ては止まります。なぜ取り立てが止まるのでしょうか。

債務整理の依頼を受けた弁護士・司法書士は最初の仕事として「受任通知書」という書面を各債権者に送付します。受任通知書とは、当該弁護士・司法書士が債務者の依頼を受けて、以後代理人として債務整理を行う旨を債権者に知らせるための書面です。

受任通知書を受けた貸金業者や債権回収業者は、法律の規定により、以後債務者に対して取り立てをすることができなくなり、これに違反すると刑事罰の対象となるほか、業務停止や貸金業登録の取り消しなどの行政処分を受ける可能性もあります。

弁護士・司法書士に依頼すると取り立てが止まるのは、このような理由があるからです。

通常、受任通知書は弁護士・司法書士と委任契約を結んだ直後に発送されますので、契約締結後数日中には取り立ては止むでしょう。

受任通知書による取り立て禁止の効果は、貸金業者・債権回収業者以外の債権者(銀行やリース会社、一般の取引企業など)には及びませんが、ほとんどの場合はこれらの債権者も弁護士・司法書士が介入したことを知れば取り立てを停止してくれます。

このため、任意整理の和解交渉が長引いた場合や、個人再生や自己破産の申し立てが遅い場合などに、債権者がしびれを切らして訴訟を提起してくるケースがありますが、このような場合でも弁護士や司法書士と契約をしていれば、対応に困ることはないでしょう。

ブラックリストに登録される

債務整理をすると信用情報機関に事故情報が登録されることになり、これを俗に「ブラックリストに登録される」といいます。

信用情報機関とは、加盟するクレジット会社・ローン会社等が登録する契約者の取引に関する情報を収集・管理し、加盟会社からの照会に応じて情報提供を行う機関です。

日本には以下の3つの信用情報機関があります。

- 全国銀行個人信用情報センター(KSC)

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

信用情報機関に事故情報が登録されると、登録が抹消されるまでの期間は新たな借り入れや、クレジットカードの利用・発行等はできなくなります。

なお、事故情報は最長で以下の期間、信用情報機関に登録されることになります。

| 債務整理の種類 | 事故情報が登録される最長期間 |

|---|---|

| 任意整理 | 契約期間中および債務完済後5年間 |

| 個人再生 | 再生の開始決定から10年間 |

| 自己破産 | 破産の開始決定から10年間 |

どの債務整理を行ってもブラックリストへの登録は避けられません。

新たな借り入れができなくなる

債務整理をすると信用情報機関に事故情報が登録されます。

借り入れの申し込みを受けた貸金業者は、加盟する信用情報機関に申込者の信用情報を照会しますので、事故情報が登録されている場合は審査には通ることはありません。

従って、事故情報の登録が抹消されるまでの期間は、新たな借り入れをすることはできなくなります。

クレジットカードの利用・発行等ができなくなる

債務整理を弁護士・司法書士に依頼した場合、受任通知書がカード会社に到達した時点でクレジットカードは強制解約となります。

また、受任通知書の到達と同時に、信用情報機関への事故情報の登録もされますので、登録が抹消されるまでの期間は、新たにクレジットカードを発行することもできなくなります。

クレジットカードを持っていても利用履歴がない場合は、そのカード会社に受任通知書は送付されませんので、すぐに強制解約とはなりません。

ただし、後日カード会社が事故情報を把握した時点で結局強制解約となりますので、カードが手元に残ったからといって利用するのは絶対にやめましょう。

債務整理直前にクレジットカードを利用してしまうと、支払い意思がないのに利用したと判断される可能性があり、場合によっては詐欺罪に問われたり、自己破産の免責許可決定が下りなかったりするなど、大きな不利益を被るおそれがあります。

クレジットカードが強制解約となると、家族カードやETCカードなども同時に解約となるほか、貯まっていたポイントも失効しますので、あとで困らないように事前に対応を考えておきましょう。

携帯を分割で購入できなくなる

携帯電話を分割で購入する際も、信用情報機関に照会した内容をもとに審査が行われますので、事故情報が登録されている場合は審査に通ることはありません。

従って、事故情報の登録が抹消されるまでの期間は、携帯電話の分割購入をすることはできなくなります。

ただし、以下のすべての条件に当てはまる場合には、例外的に携帯電話の分割購入の審査に通る場合があります。※必ず審査に通る保証はありません。

- 購入する携帯電話が10万円以下の店頭販売品である

- 携帯料金を滞納していない

- 他社に過剰な債務や滞納がない

ローンが組めなくなる

住宅ローンや車のローンなど、各種ローンを組む際も、信用情報機関に照会した内容をもとに審査が行われますので、事故情報が登録されている場合は審査に通ることはありません。

従って、事故情報の登録が抹消されるまでの期間は、ローンを組むことはできなくなります。

\ 当サイトおすすめ!相談料無料 /

債務整理のメリットをわかりやすく解説

債務整理をすると、どのようなメリットがあるのでしょうか。ここでは、各債務整理のメリットを順番に見ていきましょう。

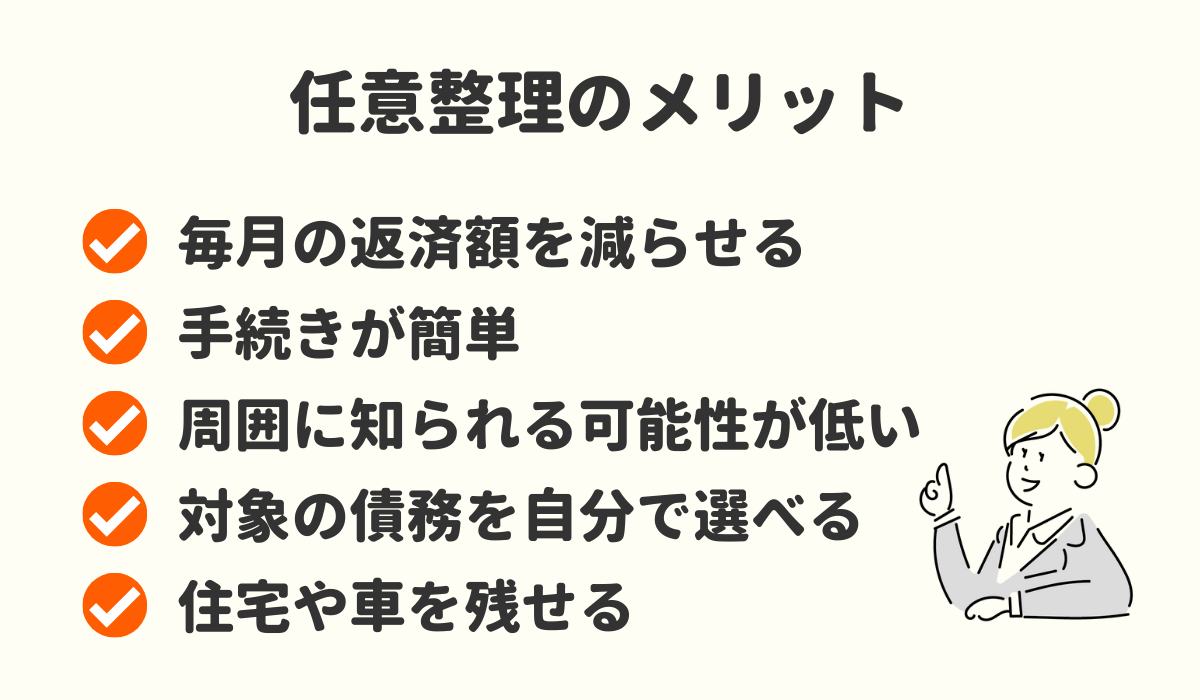

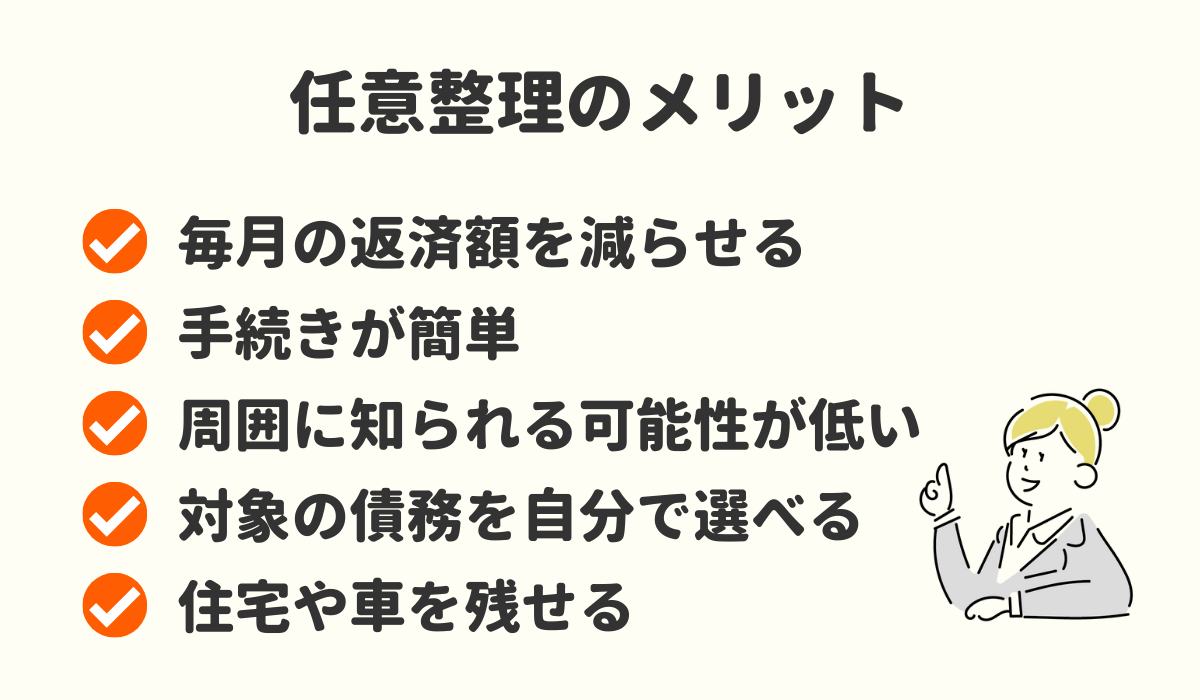

任意整理のメリット

任意整理には以下のようなメリットがあります。

毎月の返済額を減らすことができる

任意整理のメリットの一つとして、毎月の返済額を減らすことができる点が挙げられます。

任意整理をする際には、まず過去の取引を見直し、これまでに払い過ぎた利息がないかを確認する「引き直し計算」という作業をします。

引き直し計算の結果、払い過ぎた利息があった場合は元金に充当しますので、その分借金が減額されることになります。

また、一般的に任意整理の和解交渉では、将来利息と遅延損害金の免除を求めて話し合いを進めますので、交渉が妥結すれば今後の返済額を減らすことができます。

こうした流れを経て、最終的に債権者と合意した債務総額を3~5年の分割で支払っていくことになるため、月々の返済額を減らすことができるのです。

手続きが簡単である

任意整理は個人再生や自己破産とは異なり、裁判所の関与がありませんので、比較的簡単な手続きで始めることができます。

基本的には、弁護士・司法書士に依頼すれば、あとは手続きに必要な書類などを用意する以外には特にやることはありません。

安心してすべてを専門家にお任せする事ができます。

周囲に知られる可能性が低い

任意整理の場合、個人再生や自己破産とは異なり、官報に名前や住所が掲載されることはありませんので、任意整理をしたことが周囲の人間に知られることはまずありません。

また、家族が保証人になっている債務を任意整理の対象としたり、弁護士や司法書士からの郵便物を見られたりしない限り、家族に任意整理を知られることも通常はないでしょう。

任意整理の対象となる債務を自分で選ぶことができる

個人再生や自己破産とは異なり、対象となる債務を自分で選ぶことができるという点も、任意整理のメリットだと言えるでしょう。

例えば、保証人付きの借金を債務整理すると、保証人に請求がいってしまいますが、このような場合でも任意整理であれば、その債務のみを対象から外して手続きを進めることが可能ですので、保証人に迷惑をかける心配がなくなります。

住宅や車を失う心配がない

住宅や車を手放さずに借金を減額できるのは、任意整理の大きなメリットです。

任意整理は対象となる債務を自分で選ぶことができますので、住宅ローンや自動車ローンを任意整理の対象から外せば、住宅や車を失う心配はありません。

\ 当サイトおすすめ!相談料無料 /

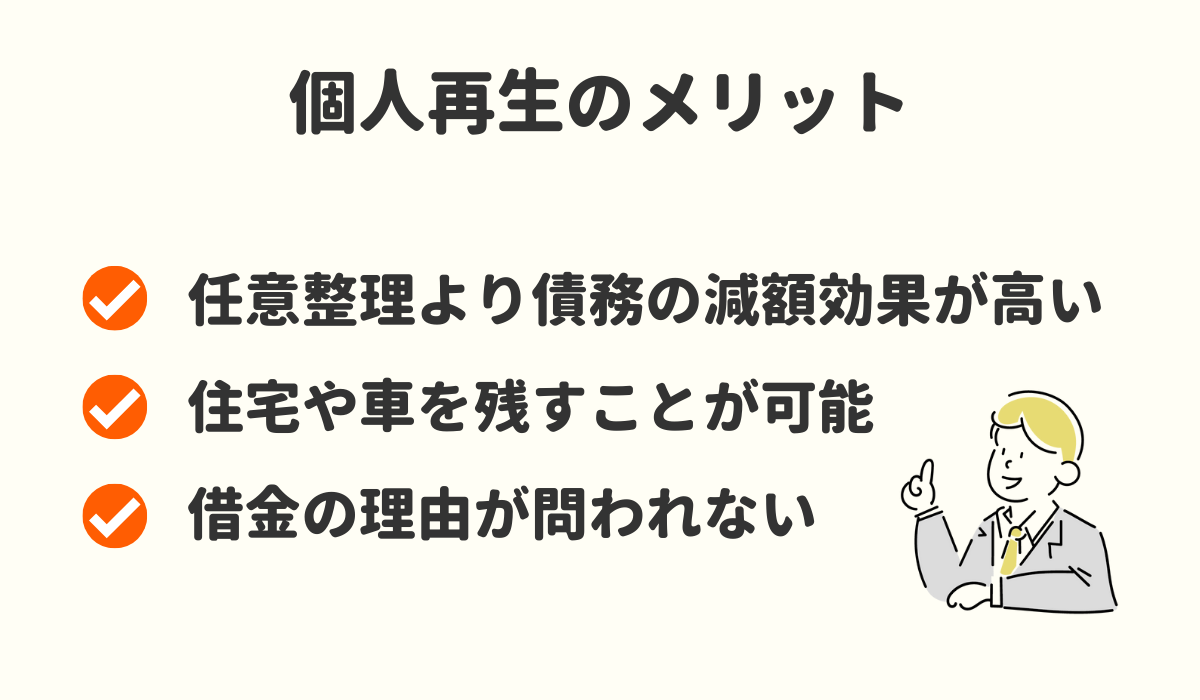

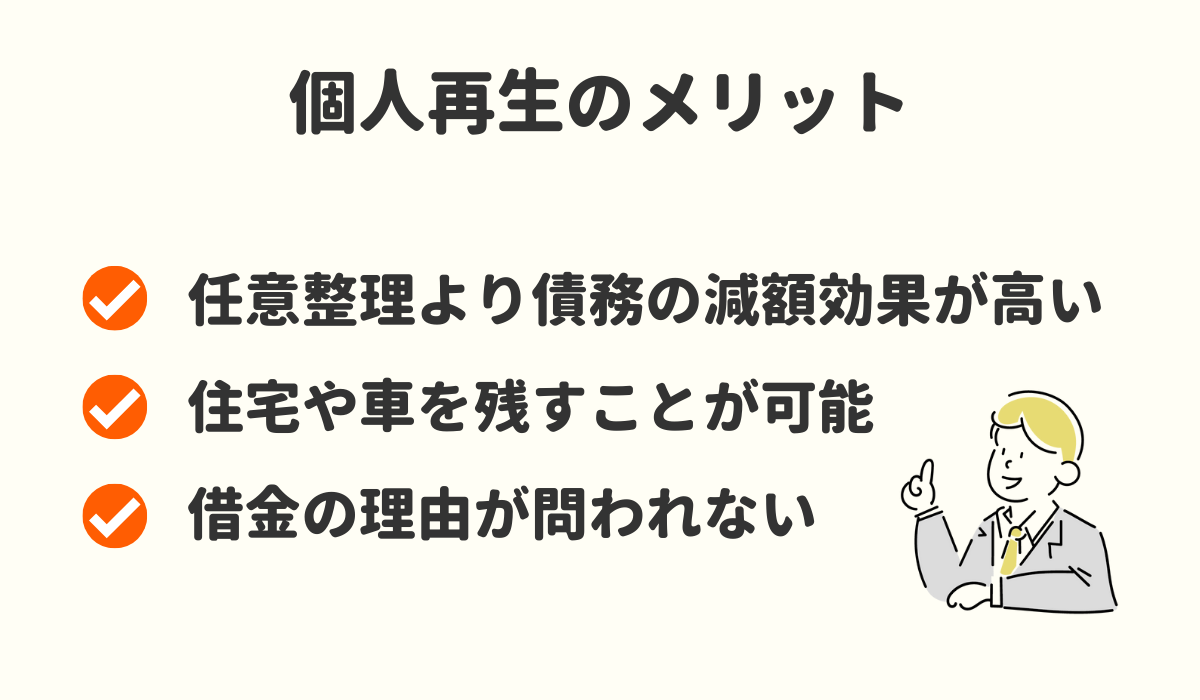

個人再生のメリット

個人再生には以下のようなメリットがあります。

任意整理よりも債務の減額効果が高い

個人再生の一番のメリットは、任意整理に比べて債務の減額効果が高い点にあります。

下表のように、個人再生では借金の総額に応じて、債権者に最低限返済しなくてはならない額が決められています。

| 借金の総額 | 最低返済額 |

|---|---|

| 100万円未満 | 全額 |

| 100万円以上500万円以下 | 100万円 |

| 500万円超1500万円以下 | 借金総額の5分の1 |

| 1500万円超3000万円以下 | 300万円 |

| 3000万円超5000万円以下 | 借金総額の10分の1 |

例えば、借金の総額が400万円だった場合、最低返済額の100万円まで借金が減額され、借金の総額が1200万円だった場合は、その5分の1である240万円まで減額されることになります。

ただし、所有する財産の総額が最低返済額を上回っている場合は、財産の総額が最低返済額となります。

例えば、借金総額が300万円だった場合の最低返済額は100万円ですが、所有する自動車の評価額が250万円だった場合は、最低返済額も250万円となり借金は50万円しか減額されないことになります。

このような制限があるのは、債務者が高額な財産を所有しながら、それを換金して借金の返済にあてることもせず、借金の減額だけを求めるというのでは、債権者が一方的に不利益を被ることになり公平さを欠く、という考えによるものです。

一定の条件を満たせば、住宅や車を手放さずにすむ

現在、ローンを返済中の住宅がある場合は、住宅ローン特則を利用すれば、マイホームを失わずに個人再生をすることができます。

住宅ローン特則とは、生活の基盤となる住宅を失うことで、逆に経済的更生の妨げとなることがないように、今まで通りローンの支払いを継続することで、マイホームを手放すことなく、残りの債務だけを個人再生によって減額できる制度です。

正式には「住宅資金貸付債権に関する特則」といいます。

以下が、住宅ローン特則を利用するための主要な条件となります。

- 本人が居住のために所有する住宅であること

- 床面積の2分の1以上が居住用のスペースであること

- 不動産に住宅ローン以外の抵当権が設定されていないこと

なお、ローン返済中の車の場合は、所有権留保特約(ローンを完済するまで、車の所有権をローン会社に残しておく旨の特約)がなければ手元に残すことができますが、特約があれば車はローン会社に引き上げられることになります。

また、既にローンを完済している車であれば、個人再生では自己破産のように所有財産を処分されることはありませんので、手元に残すことが可能です。

ローンを完済している住宅がある場合は手放す必要はありませんが、住宅の評価額が最低返済額を大幅に上回る可能性が高いため、先に説明した通り財産の総額が最低返済額となり、結局借金が減額されず個人再生をするメリットがなくなるおそれがあります。

借金の理由が問われない

自己破産では、借金の原因が浪費やギャンブルにある場合は、債務が免除されないことがありますが、個人再生では、どのような理由で借金をしたかが問題となることはありません。

従って、個人再生であれば、浪費やギャンブルを原因とする借金でも減額させることが可能です。

\ 当サイトおすすめ!相談料無料 /

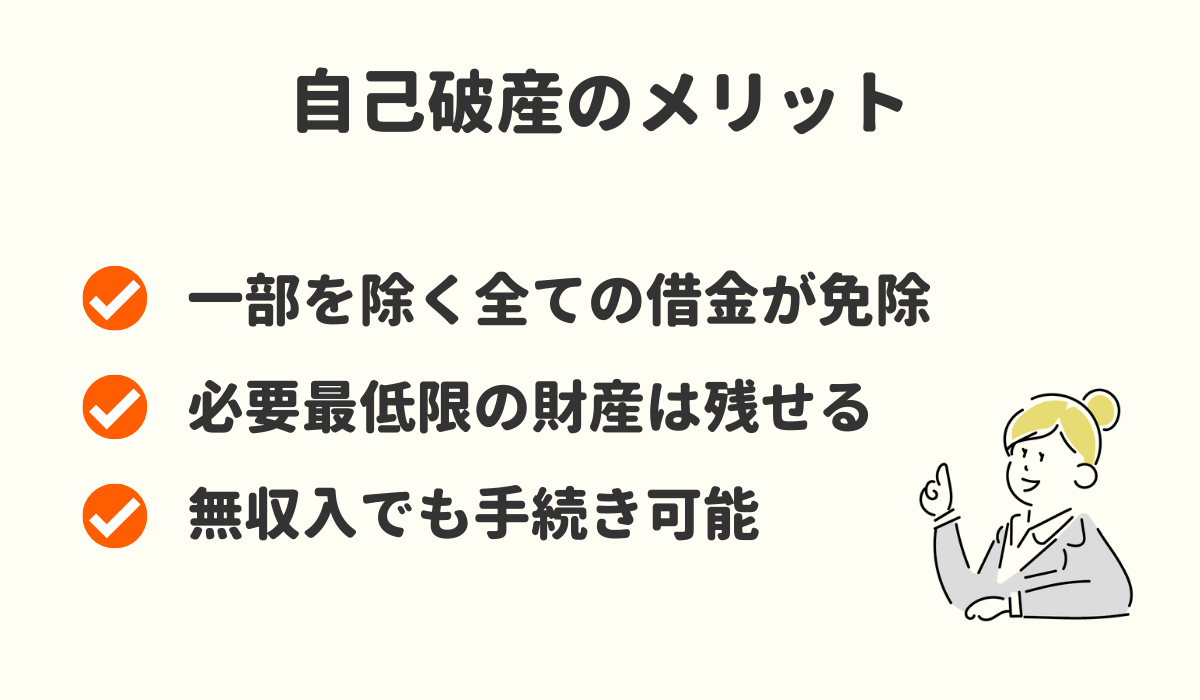

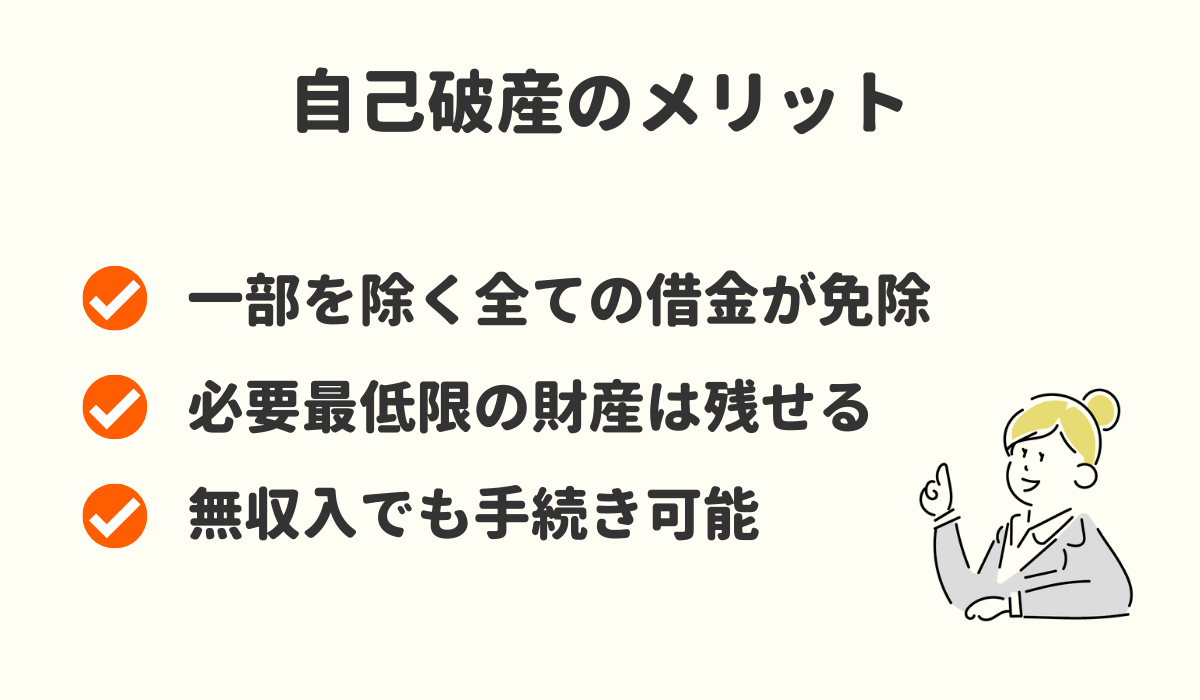

自己破産のメリット

自己破産には以下のようなメリットがあります。

すべての借金が免除される

自己破産の一番のメリットは、全ての借金が免除されることです。

支払い不能であることが裁判所に認められ、免責許可決定を受けることで、税金や養育費等を除くすべての借金の返済義務が免除されることになります。

必要最低限の財産は手元に残る

自己破産をすると住宅や車などの高価な財産は手放さなければなりませんが、生活していく上で最低限必要な財産は手元に残すことができます。

具体的には、主に以下に当てはまる財産を手元に残すことができます。

- 99万円以下の現金

- 評価額が20万円未満の財産

- 日用品や衣類、家具、家電製品など、最低限必要な家財道具

- 破産手続開始決定後に新たに取得した財産

無収入でも手続きが可能

任意整理や個人再生の場合は、支払いを継続していけるだけの安定収入がなければ、手続きを利用することはできませんが、自己破産であれば収入がなくても問題なく自己破産が可能です。

その他、心配しなくても良いこと

自己破産をすることになっても、以下のようなことを心配する必要はありません。

- 自己破産をしても、保証人以外の家族が代わりに債務を負うことはありません。

- 自己破産をしても、家族の信用情報に悪影響が及ぶことはありません。

- 自己破産をしても、お子様の進学に悪影響が及ぶことはありません。

- 自己破産をしても、戸籍や住民票に記録が残ることはありません。

- 自己破産をしても、選挙権や被選挙権が制限を受けることはありません。

それぞれの債務整理方法によって違ったメリットがありますね!

\ 当サイトおすすめ!相談料無料 /

債務整理のデメリットをわかりやすく解説

債務整理には、大きなメリットがある反面デメリットもあります。次に、それぞれの債務整理にどのようなデメリットがあるのかを見てみましょう。

任意整理のデメリット

任意整理には以下のようなデメリットがあります。

信用情報機関に事故情報が登録される

すべての債務整理に共通していることですが、任意整理をすると信用情報機関に事故情報が登録される(ブラックリストに載る)ことになります。

任意整理による事故情報の登録期間は、最長で契約期間中および債務完済後5年間です。

借金の減額効果が低い

個人再生や自己破産と比べると、任意整理は借金の減額効果が低いです。

任意整理では、まずこれまでの取引履歴をもとに引き直し計算をして、利息制限法の上限利率を超えて払い過ぎた利息がないかを確認します。

この際、払い過ぎた利息があると判明した場合は、元金に充当して借金を減額させることになりますが、現在では利息制限法に違反した金利で貸付をする業者はほぼなくなりましたので、最近の任意整理で元金が大きく減額されるケースは多くはありません。

通常の任意整理では、元金はそのままで将来利息と遅延損害金のみをカットしてもらうことになりますので、あまり大きな減額は期待できないのです。

任意整理は借金の元金が減るわけではありません。

必ず和解できる保証はない

任意整理は裁判所が関与しない手続きですので、個人再生や自己破産のような債権者に対する強制力はありません。

交渉に応じるかどうかは、文字通り債権者の任意となりますので、必ず和解できる保証はないのです。

債権者によっては、任意整理の交渉に応じてくれない場合もありますし、また交渉に応じてくれる場合でも、将来利息のカットを承諾してくれない場合などもあります。

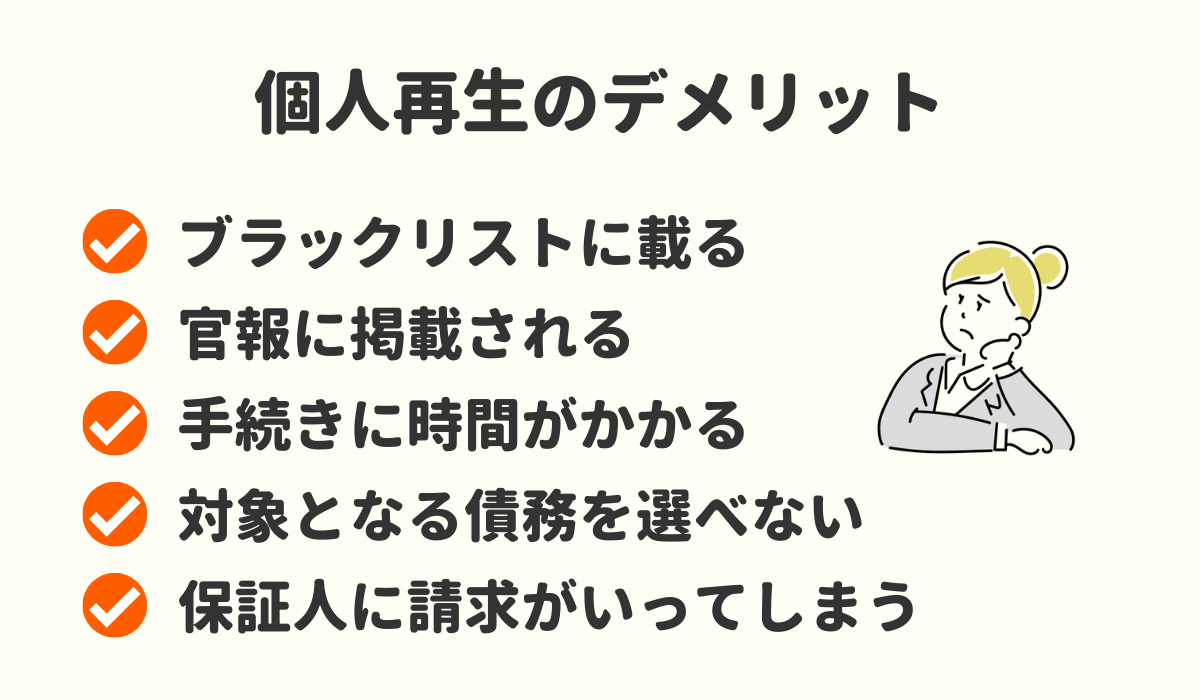

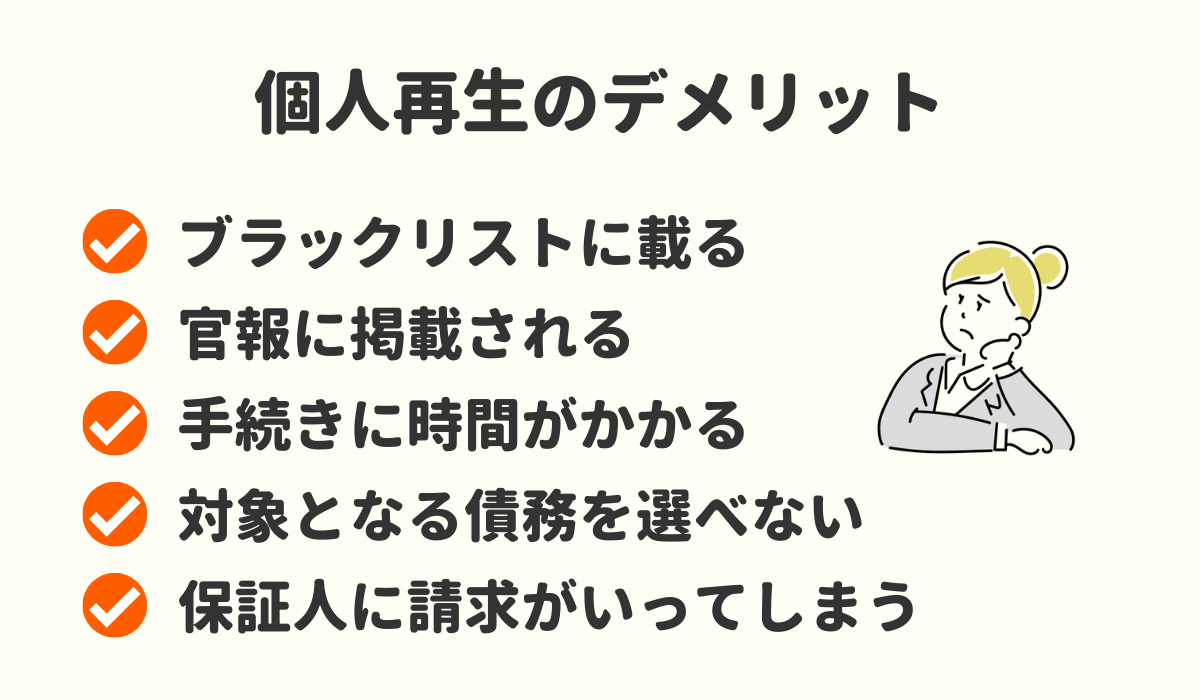

個人再生のデメリット

個人再生には以下のようなデメリットがあります。

信用情報機関に事故情報が登録される

個人再生をした場合は、再生の開始決定から最長で10年間は信用情報機関に事故情報が登録されることになります。

官報に掲載される

個人再生をすると、官報に名前と住所が掲載されることになります。

官報とは内閣府が発行する国の機関誌です。

行政機関の休日を除き毎日発行されており、法律や政令、条約等の公布や、裁判所による公告、会社の決算公告等、政府や各府省が国民に広く知らせるための公文や公告が掲載されています。

官報は各都道府県にある官報販売所で購入できるほか、一部の図書館やインターネット上でも閲覧することができます。

個人再生をする場合は、手続き開始から終了までの間に計3回、官報に名前と住所が掲載されることになります。

これは裁判所が把握していない債権者が、手続きから漏れてしまうことがないように、債権者に広く告知し、その権利を保護する目的で掲載されるものであり、決して個人再生をする債務者を罰する意味合いはありません。

官報は誰でも読むことができますが、実際には金融業者や、不動産業者、役所の税担当者などの職業上の必要性がある人達を除けば、官報を読んだことがある人はそれほど多くはいないではないでしょうか。

個人再生で官報に掲載されることは確かにデメリットと言えますが、一般の方で毎日欠かさず官報をチェックするという方はまずいないでしょうから、官報への掲載が原因で個人再生が周囲の人に知られる可能性は低いでしょう。

手続完了までに時間がかかる

個人再生は準備期間も含めると手続きが完了するまでに、通常半年から1年程度かかります。

まず、個人再生は事前に準備しなければならない書類が多く、弁護士・司法書士に依頼をしてから裁判所に申し立てるまでに、通常1か月から数か月程度の期間を要します。

さらに、裁判所への申し立て後は、個人再生手続開始決定がされるまでに約1か月かかり、開始決定がされてからは、多くの債権者が手続きに関与することになるほか、再生計画案の作成などもありますので、最終的に再生計画認可決定がされるのは、開始決定から約4か月後になります。

債務整理したい!と決めてから長いと1年かかってしまうこともあります。

対象となる債務を選べない

個人再生では、特則を利用する場合の住宅ローンを除き、任意整理のように対象とする債権を選ぶことはできません。

例えば、車を引き上げられたくないので、自動車ローンだけ対象から外すというような、任意整理では可能なことも、個人再生ではすることができません。

保証人に請求がいってしまう

個人再生では、対象とする債権を選ぶことができませんので、保証人付きの債務があった場合は必ず保証人に請求がいくことになります。

\ 当サイトおすすめ!相談料無料 /

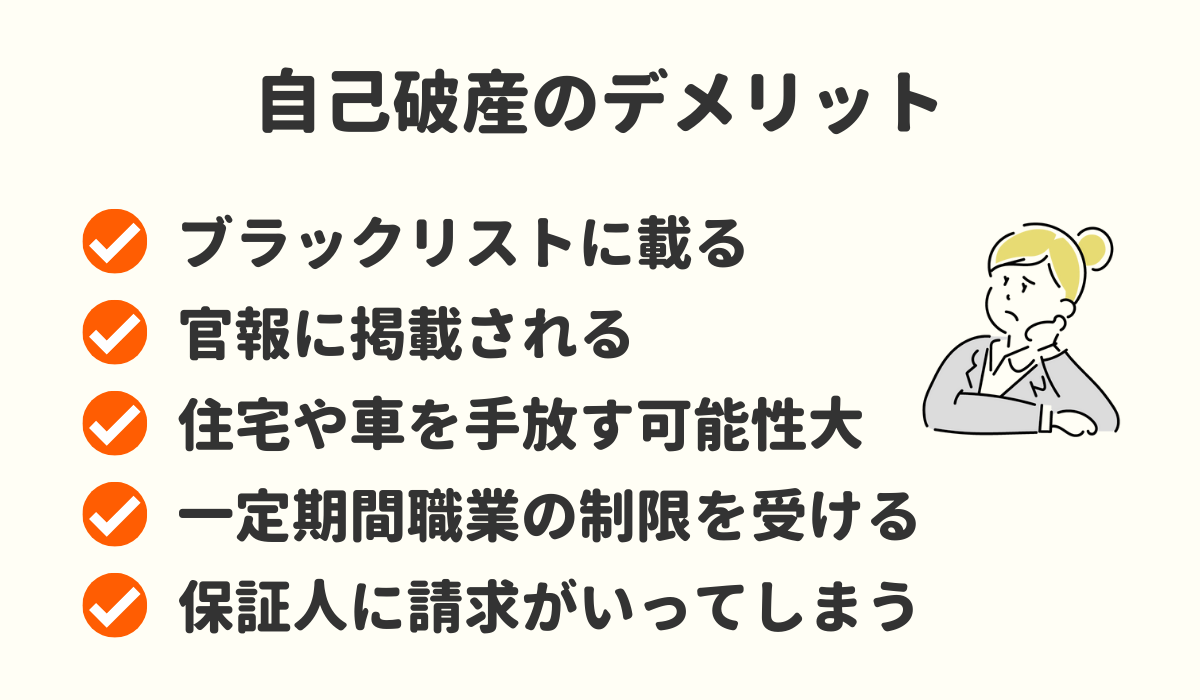

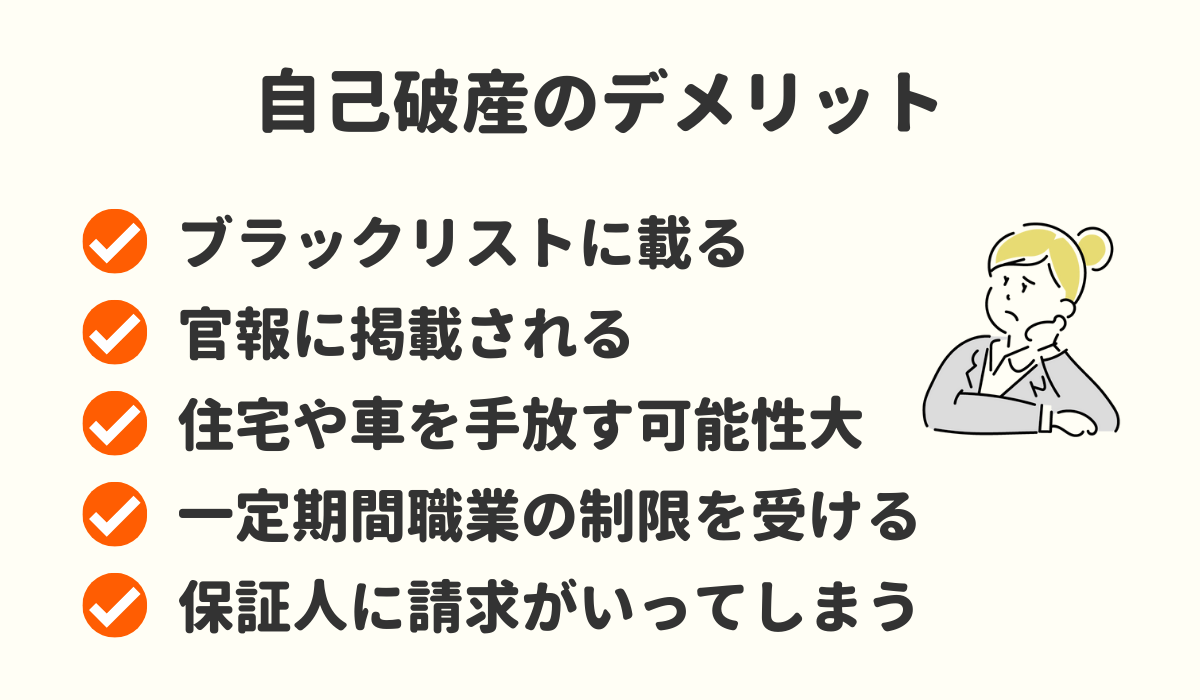

自己破産のデメリット

自己破産には以下のようなデメリットがあります。

信用情報機関に事故情報が登録される

自己破産をした場合は、破産の開始決定から最長で10年間は信用情報機関に事故情報が登録されることになります。

官報に掲載される

自己破産をした場合は、手続き開始から終了までの間に計2回、官報に名前と住所が掲載されることになります。

これは、債務者が自己破産をすることを知らない利害関係人が、不測の損害を被ることがないように公表するものであり、個人再生の場合と同様に破産者を罰する意味合いはありません。

住宅や車などを手放すことになる

自己破産をすると、住宅や車などの一定以上の価値のある財産は、すべて手放すことになります。個人再生のように住宅ローンのみ対象から外すような制度はありません。

ただし、評価額が20万円を超えない財産は通常は処分されませんので、既にローンの返済が終わっている車で、価値が20万円未満と評価された場合は手元に残すことが可能です。

場合よっては借金が免除にならないことがある

任意整理や個人再生が、借金をした理由にかかわらず手続きができるのとは異なり、自己破産では、借金をした理由が浪費やギャンブルによるものだった場合、債務が免除されない可能性があります。

このように債務の免除が認められない事情のことを、「免責不許可事由」といいます。

主な免責不許可事由には、以下のようなものがあります。

- 裁判所に対して虚偽の説明や陳述をした場合

- 浪費やギャンブルにより借金を増やした場合

- クレジットカードで購入した商品を即時換金していた場合

- 故意に財産を隠した場合や、財産の価値を減少させる行為をした場合

- 支払い能力がないのに、あるように偽って借金をしていた場合

- 過去7年以内に自己破産をし、免責許可決定を受けていた場合

一定期間職業の制限を受ける

自己破産をすると一定の期間、特定の職業や資格、役職に就くことはできなくなります。

制限を受ける職業・資格・役職は多岐にわたりますが、一例を挙げると以下のようなものがあります。

- 弁護士、司法書士、税理士などの「士業」

- 警備員

- 保険外交員

- 質屋や建築業の経営

- 商工会議所の会員、役員

- 教育委員会の委員

上記の職業制限は免責許可決定が確定すれば、原則として解除されることになります。

なお、免責許可決定が下りなかった場合は、破産手続開始決定から10年を経過すれば、職業制限が解除されることになります。

保証人に請求がいってしまう

自己破産をすると、保証人付きの債務があった場合は必ず保証人に請求がいくことになります。

トラブルを避けるために自己破産をする際には保証人に一言連絡を入れておく方が良いでしょう。

\ 当サイトおすすめ!相談料無料 /

債務整理の費用をわかりやすく解説

債務整理をするには、どのくらいの費用が必要なのでしょうか。ここでは、それぞれの債務整理にかかる費用について解説します。

任意整理の費用

任意整理をする際に支払う必要があるのは、弁護士・司法書士への費用のみです。

着手金が約3万円、和解が成立した場合の解決報酬金が約2万円、借金が減額となった場合に支払う減額報酬が11%というのが、任意整理にかかる平均的な費用となります。

3つの方法の中で費用が最も安くすみます。

個人再生の費用

個人再生にかかる費用は、住宅ローン特則の利用の有無や、個人再生委員が選任されるかどうかによって変わりますが、通常は弁護士・司法書士費用が40万円~50万円ほど、裁判所に支払う費用が5万円~25万円ほどかかります。

なお、個人再生委員とは、裁判所により選任され、申立人の収入や財産の状況を調査したり、再生計画案について必要な勧告などを行ったりする者のことです。

自己破産の費用

自己破産にかかる費用は、同時廃止か管財事件かで大きく変わりますが、通常は弁護士・司法書士費用が35万円~45万円ほど、裁判所に支払う費用が5万円~50万円ほどかかります。

なお、「管財事件」とは、裁判所に選任された破産管財人が破産者の財産の調査・管理・換価処分を行い、各債権者に配当する手続きのことです。

一方、財産がない場合は破産手続開始決定と同時に破産手続廃止の決定がされることになり、これを「同時廃止」といいます。

同時廃止事件だと費用も安く済みます。

費用が払えない場合は分割払いや後払いにも対応

ほとんどの弁護士・司法書士事務所では費用の分割払いに対応しており、後払いに対応しているところも少なくありません。

費用の支払いに不安がある場合は、まずは弁護士・司法書士に相談をしてみましょう。

分割可能な回数や、分割可能な費用の種類(例えば、着手金のみ分割可能など)は事務所により異なりますので、その点も併せて事前に確認しておくと安心です。

債務整理を検討している方は弁護士・司法書士に相談がおすすめ

借金が苦しく、なんとかしたい、とお悩みの方は、まずは弁護士、司法書士事務所へ相談がおすすめです。

以下、当サイトが自信を持っておすすめできる事務所をご紹介しております。

東京ロータス法律事務所

東京ロータス法律事務所は、述べ7,000件もの受任実績のある弁護士事務所です。

相談料も何度でも無料、土日祝でも相談に対応してもらえるので、平日働いている会社員の方にも優しいのが特徴的です。

- 相談費用は何度でも無料!納得のいくまで相談が可能

- 受任件数7,000件以上と豊富な実績あり。どんなケースでも安心して相談可能

- 土日祝営業、メール問い合わせは24時間受付

- 全国対応。定期的に全国で無料相談会を開催中

- 費用の分割払いに対応

- 過払い金の着手金・報酬金が無料

東京ロータス法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用(消費税込) |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| 過払報酬 | 22% (訴訟の場合27.5%) |

| その他諸費用 | 5,500円 |

※費用は全て消費税込み

\ 相談は何度でも無料・全国対応 /

ひばり法律事務所

ひばり法律事務所は、述べ2,000件もの受任実績、25年間以上の実績のある弁護士事務所です。

こちらも相談は何度でも無料、全国対応で、事前予約を行えば、休日時間外でも対面での相談が可能です。

- 相談費用は何度でも無料!納得のいくまで相談が可能

- 受任件数2,000件以上、代表の名村弁護士は25年以上実績のあるベテラン弁護士

- 土日祝も、事前予約で対面での相談が可能

- 全国対応。日本国内から依頼、相談受付中

- 費用の分割払いに対応

- 過払い金の着手金・報酬金が無料

- 女性の弁護士が在籍

ひばり法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用 |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| その他経費 | 事件による |

※費用は全て消費税込み

\ 初回相談無料・全国対応 /

アース法律事務所

アース法律事務所は、述べ3,500件もの受任実績があり、元裁判官を勤めた経験のある弁護士を中心に借金問題を解決してくれる弁護士事務所です。

初回相談は無料、全国対応可能で、メール相談は24時間いつでも受け付けています。

- 相談費用は初回無料!弁護士に直接面談が可能

- 受任件数3,500件以上、代表の河東弁護士は元裁判官の経歴あり

- 土日祝も、事前予約で対面での相談が可能

- 全国対応。日本国内から依頼、相談を受けている

- 費用の分割払いに対応

アース法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用 |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| その他経費 | 5,500円 |

※費用は全て消費税込み

\ 相談は何度でも無料・全国対応 /

債務整理の良くある質問

ここでは債務整理について、良く寄せられる質問にお答えします。

まとめ

この記事では、債務整理とはどのようなものか、債務整理の種類ごとの方法の違いや、費用などについて、わかりやすく解説しました。

今回ご覧いただいたように、現在の借入額や収入、マイホームの有無などによっても適した債務整理の方法は違ってきます。

どの債務整理がご自身の状況に最も適しているのかを知りたければ、専門家の判断を仰ぐのが一番でしょう。

まずは、弁護士・司法書士の無料相談を利用してみることをおすすめします。