借金額が増え、任意整理や個人再生ではどうにもならなくなった場合、自己破産という方法が残されています。

自己破産の免責が降りる確率は96〜97%と成功率は非常に高いですが、それでも100%成功するわけではなく、なかには失敗してしまうケースもあります。

ここでは、自己破産に失敗する確率や事例について詳しく紹介していきます。

自己破産できなかった体験談も紹介しますので、参考にしてみてください。

\ 相談料無料!/

自己破産とは

自己破産と聞くと、借金が帳消しになるイメージする人が多いです。しかし、より正確に言うと、借金をゼロにする手続き(免責手続き)と並行して、換価処分手続きも同時に進めるのが自己破産です。

自己破産は、借金をゼロにする作業と、財産を現金化してお金を(債権者に)配る作業の、二つの作業に分解できます。

免責(めんせき)手続き → 借金をゼロにする

換価処分(かんか)手続き → 財産を現金化して債権者にお金を返す

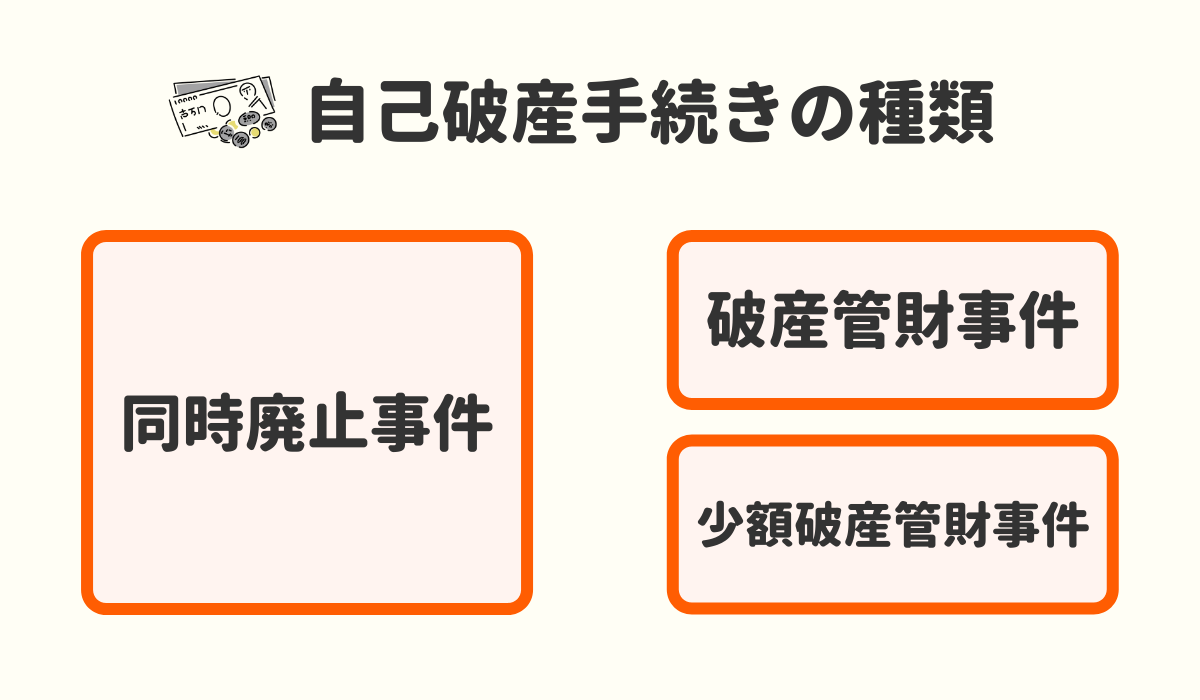

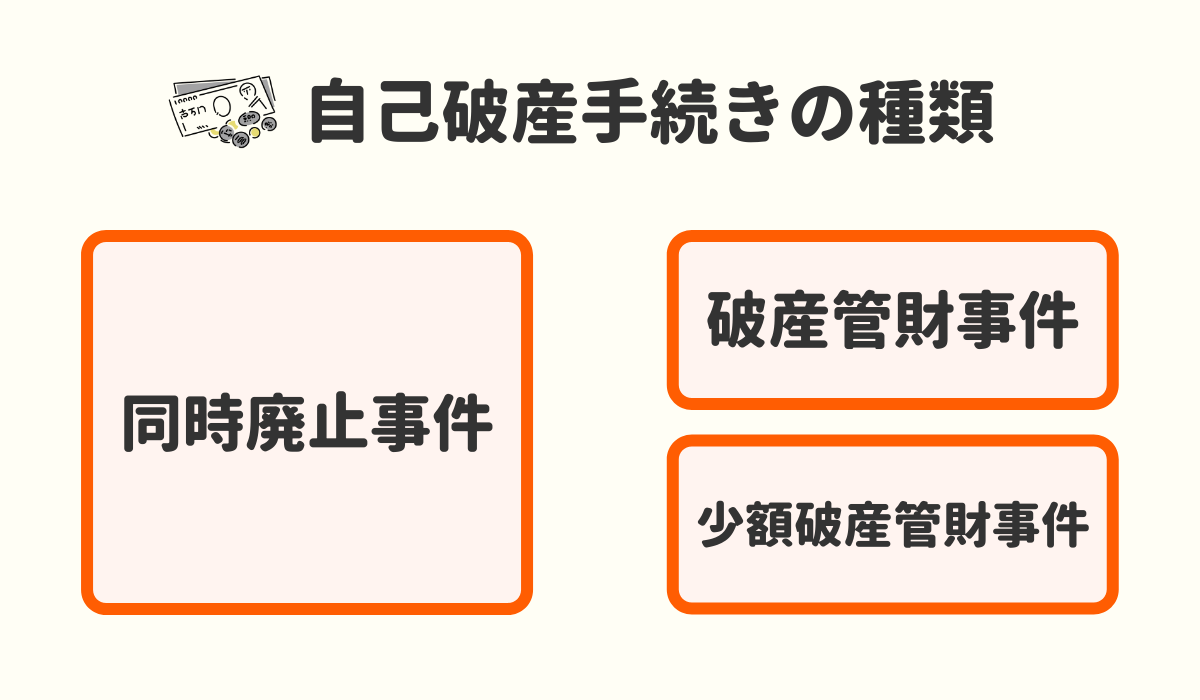

自己破産は3種類ある

自己破産は事件の重要度によって、3種類に分かれます。

- 同時廃止事件

- 管財事件

- 少額管財事件

イメージとしては、

同時廃止(軽い) > 少額管財(中間) < 管財(重い)

このような感じです。

事件が重くなるほど、時間もかかるし費用も高くなります。逆に、事件が軽いと短時間で終わり、お金もかかりません。

コストのかからない同時廃止事件になったほうが、私たちは助かるわけです。

法律上は、同時廃止はあくまで例外で、管財事件が原則です。しかし現実には同時廃の割合が多く、全事件の7割ほどを占めます。

管財事件

自己破産の原則はあくまで管財事件です。管財事件は、免責手続きと換価処分手続きの両方が実施されます。

管財事件になると、裁判所は、弁護士の中から管財人を選任します。裁判所の監督を受けながら、管財人は破産者の財産を換価処分して(お金に換えて)、その金を債権者に分配する役割を果たします。

管財人に支払う報酬が発生したり、財産の調査や処分に時間を要したり、とにかくお金と時間がかかるのが管財事件の特徴です。

同時廃止事件

同時廃止事件では、換価処分手続きが省かれます。自己破産者に目立った財産がないと、同時廃止になる可能性が高いです。

そもそも財産が存在しなければ、換価処分のしようがありません。

財産がないなら処分できないですよね。

明らかに財産がない人の破産手続きで、わざわざ費用をかけて管財人を選んだり、財産調査をするのは非効率です。

よって、財産をほとんど持たない人で、特に問題視する事情が見当たらなければ、同時廃止になる確率が高くなります。

傾向として、生活保護者の自己破産は同時廃止になりやすいです。生活保護者は高価な財産を持たないのが普通だからです。

少額管財事件

少額管財事件は、管財事件と同時廃止の中間に位置します。

管財事件はお金も時間もかかるため、お金に余裕がない自己破産者にとっては酷です。そういった問題を解消する形で用意されたのが少額管財です。

少額管財事件は、管財事件でありながらも、通常の管財事件よりも短期間で終了し、費用も安く済みます。ただし、少額管財は日本全国すべての裁判所で運用されているわけではありません。

\ 相談料無料!/

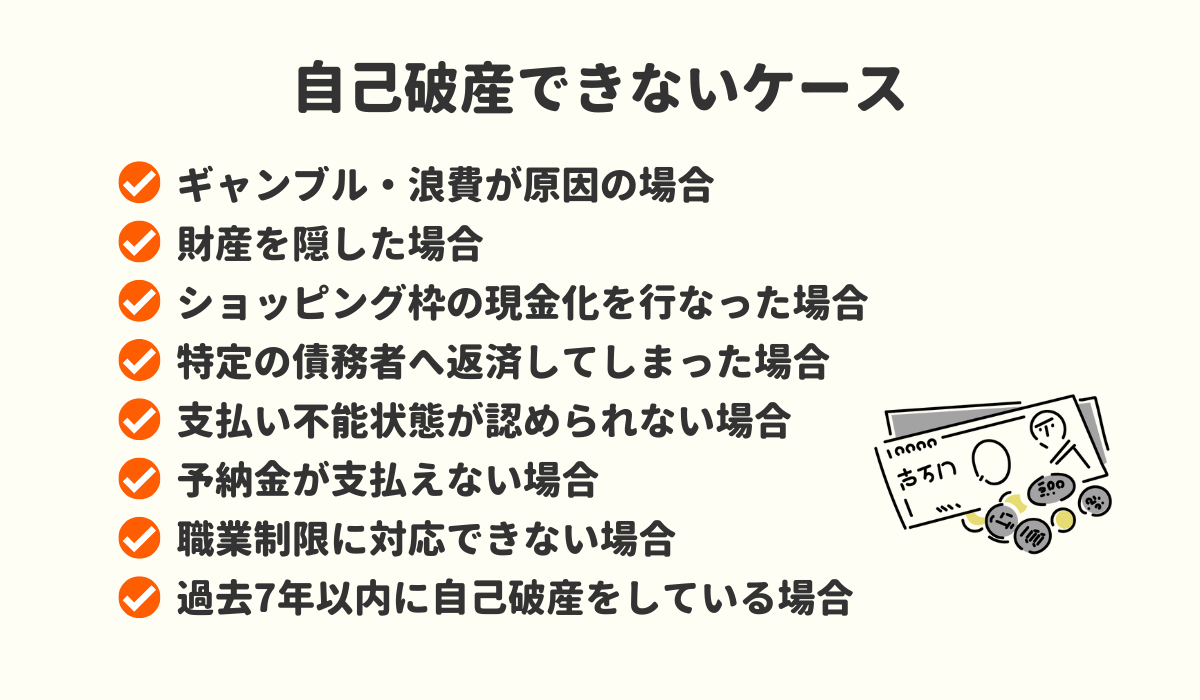

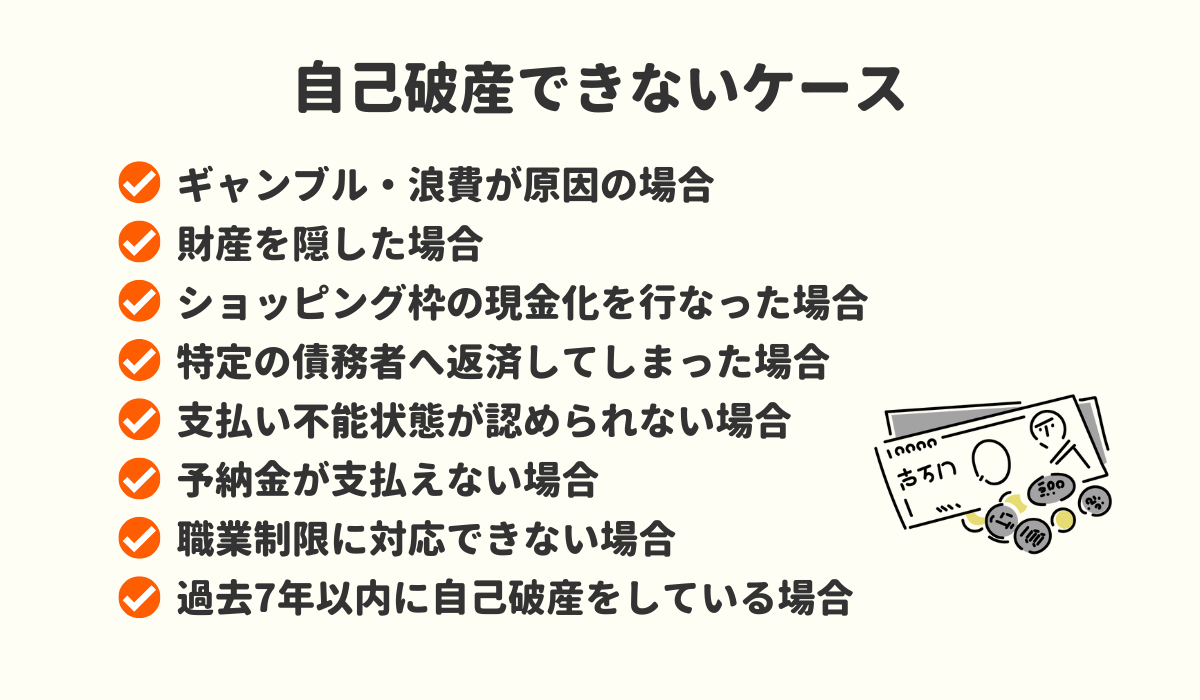

免責不許可に!自己破産ができないパターン

自己破産を申し立てても、免責不許可事由(破産法252条1項)に該当すると、免責不許可(=自己破産が認められない)になります。

免責不許可事由の典型例は、ギャンブルによる借金でしょう。

ギャンブルで作った借金は免責を認めないのが、破産法のスタンスです。ですが、不許可事由に当たるとしても、裁量免責(破産法252条2項)の余地はあります。

ギャンブルの借金でも、自己破産ができる可能性はゼロではないです。なお、後述しますが、裁量免責は刑事裁判でいうところの情状酌量のようなものです。

1)免責不許可事由に該当する場合

免責不許可事由は破産法252条1項(1号から11号)に列挙されています。各号に該当する行為があると、自己破産が認められないのが原則です。

| 1号 | 詐害目的での財産の価値を不当に減少させる行為 |

| 2号 | 不当な目的の債務負担行為 |

| 3号 | 不当な偏頗行為 |

| 4号 | 浪費や賭博、その他の射倖(しゃこう)行為 |

| 5号 | 詐術による信用取引 |

| 6号 | 帳簿等の隠滅、偽造、変造行為 |

| 7号 | 虚偽の債権者名簿の提出行為 |

| 8号 | 裁判所への説明拒否や虚偽の報告 |

| 9号 | 破産管財人等への業務の妨害行為 |

| 10号 | (自己破産の)免責許可の申し立てが、前回の自己破産の免責許可決定の確定、または民事再生法による免責の確定から7年以内である |

| 11号 | 破産手続きや免責手続きでの義務違反行為 |

実際によくある免責不許可事由は以下のような行為です。

1.ギャンブルや浪費が原因の借金の場合

【破産法 第252条第1項第4号】

浪費又は賭博その他の射幸行為をしたことによって著しく財産を減少させ、又は過大な債務を負担したこと。

ギャンブルや買い物などの浪費は、免責不許可事由の典型例です。

男性だとパチンコ、競馬、キャバクラ通い、FX、女性だとブランド品の購入、占い、旅行で借金を作ったパターンが多いです。

- ギャンブル(パチンコ・競馬など)

- キャバクラ通い・風俗通い

- 投機(FX・株式・ビットコインなど)

- ブランド品購入(洋服・バッグ・時計など)

- 携帯課金(占い・ゲームなど)

- 旅行

なお、借入の理由は正直に話しましょう。弁護士や司法書士に嘘をついてもバレる可能性が高いです。

自己破産では、過去の通帳履歴を徹底的にチェックされます。本人が語らずとも、通帳の記載を見れば、本人がこれまでどんなものにお金を使ってきたか、ある程度把握できてしまいます。

2.財産を隠した場合

【破産法 第252条第1項第1号】

債権者を害する目的で,破産財団に属し,又は属すべき財産の隠匿,損壊,債権者に不利益な処分その他の破産財団の価値を不当に減少させる行為をしたこと。

財産を隠す行為は免責不許可事由に該当します。債権者にとって、破産者の財産は重要です。

債権者は、破産者の財産を換金して、少しでも多くのお金を回収したいと願うからです。

破産者が財産を隠したり、壊したりすると、債権者が回収できるお金が減ってしまいます。債権者の目当てになる財産を減少させる振る舞いは、債権者への重大な裏切りです。

財布の中にある現金からタンス貯金まで、所持している財産はすべて包み隠さずに申告してください。

故意が認定されてしまうと、財産隠しとみなされ、自己破産ができなくなってしまいます。

財産隠しの可能性は、裁判所が真っ先に疑ってくる部分です。場合によっては、家族の通帳の提出まで求められます。

財産を隠す目的で、家族の口座に本人のお金が振り込まれている可能性があるからです。

3.クレジットカードのショッピング枠を現金化した場合

【破産法 第252条第1項第5号】

破産手続開始の申立てがあった日の一年前の日から破産手続開始の決定があった日までの間に,破産手続開始の原因となる事実があることを知りながら,当該事実がないと信じさせるため,詐術を用いて信用取引により財産を取得したこと。

ショッピング枠の現金化は、免責不許可事由に該当する可能性があります。

クレジットカードのショッピング枠で商品を購入し、その商品を売却すれば現金が手に入ります。これはショッピング枠の現金化と言われる行為です。

キャッシング枠が一杯になり、やむを得ずショッピング枠を使って現金化してしまう人がいます。しかし、ショッピング枠の現金化は違法行為です。

また、「詐術を用いて信用取引により財産を取得した」とみなされる可能性も高いです。

自己破産を申し立てた後に、カード会社から意見書を出される(文句を言われる)ケースも、たびたびあります。

4.特定の債権者への弁済

【破産法 第252条第1項第3号】

特定の債権者に対する債務について,当該債権者に特別の利益を与える目的又は他の債権者を害する目的で,担保の供与又は債務の消滅に関する行為であって,債務者の義務に属せず,又はその方法若しくは時期が債務者の義務に属しないものをしたこと。

特定の債権者にのみ返済する行為は、免責不許可事由に該当します。具体的には、自己破産を依頼した後に、同僚や友人、勤務先など、特定の借入先に返済してしまう行為です。

自己破産をすると決めた日(基本的には自己破産を依頼した日)以降は、すべての債権者への支払いをストップする必要があります。

他の債権者にとって不公平になるため、特定の債権者にのみ返済する行為は禁じられます。

友人や会社にはバレたくない、迷惑をかけたくない等の理由で、一部の債権者に優先して返済をしてしまう人が実際にいますが、免責不許可事由に該当しますので絶対にやめましょう。

自己破産の免責が認められない可能性が高くなりますし、弁護士や司法書士からの信頼も失います。

2)債務の額が少額で支払い不能状態が認められない場合

支払いが不能と言える状態にならないと、自己破産は認められません。

破産法の15条にも「債務者が支払不能にあるときは…破産手続を開始する」と記載してあります。

支払い不能を判断するための明確な基準はありませんが、一般的には3年(36回払い)での返済が無理なら、支払いが不能と認められるようです。

もっとも支払い不能の要件は、借金の金額のみならず、様々な事情を考慮して総合判断されます。

一人暮らしの正社員男性なら、支払い不能のハードルは高くなるでしょうし、子育て中のシングルマザーなら、支払い不能は認定されやすくなるでしょう。

少なくとも、返すのが面倒だからという理由では、自己破産で借金の免責を受けることはできません。

3)自己破産にかかる予納金が支払えない場合

予納金が払えないと、自己破産はできません。予納金は裁判所に納める手数料で、同時廃止事件なら1万円から2万円程度で済みます。

問題は管財事件になった場合です。管財事件で必要になる予納金は、事案によって異なるものの、ほどんどが20万円を超えてきます。

収入の安定しない人にとって、20万円の余裕資金を貯めるのは大変です。裁判所にお願いして分割払いもできますが、せいぜい4回払いあたりが限界です。

予納金の支払いがない間は、手続きはストップし、最悪、自己破産の申し立てを取り下げる他なくなります。

予納金は自力で準備するしかなく、法テラスからの援助もありません(生活保護者は除く)。よく取られる対策は、自己破産を申し立てる前に、予め予納金ぶんの貯金を作っておくことです。

他には、親族からの援助を受けて、予納金を支払う方法もあります。

4)職業制限に対応することができない場合

特定の資格業務に就いている人は、自己破産をするハードルが通常に比べて上がります。

法律が定める一定の資格や職業は、自己破産をすると、(手続きが終了するまで)資格が停止になったり、職業に制限がかかるからです。

以下は、職業制限や資格制限がかかる典型的な職種です。

- 警備員

- 保険外交員(生命保険募集人資格者)

警備員や保険外交員は職業・資格に制限がかかり、自己破産手続きが終了するまで、職務に就けなくなってしまいます。

本気で自己破産を目指すなら、仕事を辞める覚悟が求められますし、仮に辞めないとしても、勤務先に部署異動や業務内容の変更をお願いする形になります。

実際、仕事を辞めてまで自己破産を突き通す警備員や保険外交員は少なく、個人再生や任意整理など、その他の債務整理方法を選ぶケースが多いです。

なお、生命保険募集人の資格については、法律上、資格の取り消しはあくまで任意であって、取り消すべきとまでは言っていません。

かなり微妙な問題なので、気になる人は弁護士や司法書士への相談をおすすめします。

5)過去7年以内に自己破産をしている場合

短期間に連続して自己破産を申し立てることはできません。

前回の免責決定日から7年以内の自己破産の申し立ては、免責不許可事由に該当します(破産法252条1項第10号)。

2回目の自己破産自体はできますが、2回目の自己破産の申し立ては、1回目の自己破産の終了時から7年経過している必要があります。

\ 相談料無料!/

実際に自己破産手続きで免責が下りない確率は何%?

日本弁護士連合会が発表したデータを参照にする限り、96%以上の確率で自己破産の免責は認められています。

免責が下りない確率は3%から4%に過ぎません。

実際は免責不許可事由に該当していてもほとんどの場合免責を受けられているのですが、その理由について詳しく見ていきましょう。

免責不許可の確率は約3〜4%!

自己破産を申し立てて免責が不許可になる確率は、1割以下です。

2014年に日弁連が発表したデータ(破産事件及び個人再生事件記録調査)によると、免責許可の決定率は96.37%です。

つまり免責の許可を得られなかった事件は、全体の事件のうち3.63%に留まります。数字だけをみると、自己破産できない確率はかなり低いです。

免責不許可事由に該当しても、実際はほとんどの場合免責を受けられる理由

免責不許可事由に該当しても、裁量免責の余地があるため自己破産ができる可能性は充分にあります。破産法を確認しましょう。

【破産法 第252条 第2項】 前項の規定にかかわらず,同項各号に掲げる事由のいずれかに該当する場合であっても(=免責不許可事由に該当しても),裁判所は,破産手続開始の決定に至った経緯その他一切の事情を考慮して免責を許可することが相当であると認めるときは,免責許可の決定をすることができる。

破産法は252条の第1項で、自己破産できないパターンを羅列しつつも、2項に例外規定を置いて、自己破産できる範囲を広げています。

例えば、ギャンブルでの借り入れや、ショッピング枠の現金化があったとしても、裁量免責で自己破産が認められる可能性はあるのです。

裁量免責の適用は「一切の事情」を考慮して決定されます。刑事裁判の情状酌量に似ており、借金に至った経緯、本人の反省度合いや生活の改善具合など、あらゆる事情が判断材料です。

自己破産を依頼した後は、節度ある生活をおくり、きちんとした家計簿をつけ、今後はもう自己破産の可能性のない旨を、裁判所に具体的な態度で示しましょう。

そうでないと、反省の色が見られないとして、裁量免責を受けられない確率が高くなります。

裁量免責を得るには管財事件にするほうが有利な場合もある

裁量免責を狙うなら、同時廃止事件ではなく、管財事件のほうが有利に働く場合もあります。

借金のほとんどが浪費、借金のほとんどがギャンブルなど、明らかに借り入れの態様が悪いと、本人に財産がないとしても管財事件になります。

問題ありの事件として、入念に調査するべきだと判断されるからです。

しかし、管財事件も悪いことばかりではありません。第三者の立場である管財人は、財産の状況のみならず、本人の態度も含めて裁判所に報告します。

積極的に調査に協力する、真摯に質問に答えるなどして、管財人相手に本人が誠実さを示すことができれば、間接的に、裁判所の心証も良くなります。

管財人は本人の現状の様子も裁判所に報告するからです。

同時廃止事件には管財人が登場しないため、第三者の報告を通して本人の反省の意を示すチャンスが得られません。

そこで、あえて管財事件を選択し、管財人の報告書を通して裁量免責を狙う方法もあります。

\ 相談料無料!/

自己破産ができなかった失敗談を紹介

ここでは自己破産ができなかった失敗談を紹介します。統計上、自己破産ができない確率は低いですが、免責が得られなかったケースも存在するのは確かです。

1)予納金に充てるはずだったお金をギャンブルに使ってしまった!

離婚後、子供三人を男手ひとつで育てていました。私なりに頑張って働いていましたが、上の子供が高校に進学したあたりから生活費が足らなくなり、借金が増えていきました。

債務整理を決意しましたが、12年前にギャンブルが理由で自己破産をした経験があり、さすがにもう破産はできないだろうと思っていました。

しかしながら、弁護士さんに相談したところ、2回目の自己破産は簡単ではないけれども、未成年の子供を三人も養っている事情を考慮すれば、2回目の自己破産でも通る可能性はあるし、破産をして借金をゼロにしたほうが、子供のためではないかというアドバイスをされました。

正直、2回も自己破産をするのには抵抗がありました。

しかし子供の将来を考えると、自己破産のほうがいいのだろうなと思い直し、弁護士さんの案内どおり、2回目の自己破産を選択しました。

私が自己破産をする上で問題になったのが予納金です。管財事件になると、数十万単位の予納金を納める必要があります。

弁護士さんの話によると、生活費捻出のための借金とはいえ、2回目の自己破産である以上、管財事件になる可能性は高く、破産を申し立てる前に、予納金対策として最低でも30万円程度のお金は準備しておいてほしいとのことでした。

普段なら短期間で30万円の貯金を作るなんて不可能だったと思います。しかし弁護士さんにも考えがありました。

新型コロナウイルスの給付金が家族の人数分入るので、それを予納金に充ててはどうかという内容でした。

それ以外の方法を私も思いつかなかったので、弁護士さんの案に乗り、給付金が入るタイミングで自己破産の申し立てができるよう手続きを進めました。

しかし、いざ給付金が入ると、自己破産のために、数十万単位のお金を使ってしまうのは、もったいないような気がしてしまいました。

今考えるとバカです。しかしその時は、自己破産にお金を使うよりも、給付金を元手に、もっとお金を増やしたほうが効率的だし、子供のためにもなると考えてしまったのです。

少しトライしてみてダメだったら止めればいいと楽観視し、競馬やパチンコに使ってしまいました。しかし、結局勝てず、気が付いたら給付金はほとんどなくなっていました。

当然、弁護士さんの立ててくれた計画は実行不可能です。給付金は子供の学習教材購入に使った、コロナ禍でも学習できる環境を整える必要があったと、弁護士さんにはそう言い訳しましたが、ダメでした。

裁判所に証拠として出すので領収書を見せろなどと問い詰められた末、やむなく、すべてを自白しました。

その結果、弁護士さんからは呆れられて、見放されてしまいました。

このまま裁判所に自己破産を申し立てても免責が下りない可能性が高いし、仮に免責が下りるとしても、もうあなたの事件は担当したくないと言われてしまいました。

他の弁護士さんへの依頼も試みましたが、事情を話したところ、どの事務所も自己破産の依頼を受け付けてくれませんでした。しょうがないので、自己破産は諦めて任意整理にしましたが、毎月の返済は苦しいままです。

自分のバカげた行動のせいで自己破産できず、子供にも迷惑をかけたことを今でも後悔しています。

2回目の自己破産は厳しくなりますし、せっかく支給された給付金をギャンブルに使ってしまったのはよくありませんでしたね。

2)自己破産手続き中にクレジットカードのショッピング枠の現金化をしてしまった!

FXで失敗し、わずか1年足らずで600万円を超える借金を作ってしまいました。弁護士に依頼し、自己破産を申し立てましたが、裁判所から免責不許可になる可能性を伝えられました。

理由は、弁護士に依頼した後に、クレジットカードを使ってしまったからです。

自己破産する以上、もうクレジットカードは使ってはいけないと、弁護士からはそう言われていました。しかし、友人に貸した30万だけは返さないと、その後の人間関係がヤバいことになると思い、なんとかお金を作って返済しました。

キャッシングはもう無理だったので、一枚だけ残っていた未使用のクレジットカードのショッピング枠を使って商品を購入し、商品を売却し現金に換え、そのお金で友人に返済したのです。

クレジットカードを使ったことも、友人に借金があったことも弁護士には黙っていました。ところが、申告しなかったカード会社の法人名や、(友人から私の口座に入金があった際の)振り込み人名が通帳にカタカナで記録されていたため、あっさりとバレてしまいました。

弁護士からは、借入理由がFXであることに加え、自己破産の依頼後にクレジットカードを使ってしまったこと、クレジットカードの枠を現金化したこと、特定の債権者(友人)のみに返済してしまったこと、すべてが免責不許可事由に当たる行為だと指摘されました。

弁護士には無理を言って、裁量免責になるよう書類を作ってもらいました。しかし、申し立てた後に、裁判所から免責不許可になる可能性を伝えられてしまい、弁護士からも、申し立ての取り下げを促されました。

ショッピング枠の現金化に関しては、クレジットカード会社から意見書(免責に反対する意見)も出されたようです。その後、自己破産は諦めて個人再生に切り替えました。

裁量免責の制度を知っていたので、なんだかんだいって自己破産はできるものだと舐めていました。自己破産はそんなに甘くなかったです。

自己破産をしたいなら、破産法のルールや弁護士からの注意事項を、きちんと守ることをおすすめします。

ショッピング枠の現金化は「クレジットカード会員規約」に違反する行為なので絶対にやめましょう!

\ 相談料無料!/

自己破産ができない場合の対処法

では、自己破産の免責が降りなかった場合の対処法にはどのような方法があるのか、見てきましょう。

不服申し立てを行う

免責不許可の決定に対して、即時抗告して異議を述べることができます(破産法252条5項)。

即時抗告は、裁判における控訴のようなものです。ただし、即時抗告ができる期間は免責不許可の決定から一週間以内とされており、急ぐ必要があります。

いったん取り下げて再度申し立てる

予納金が捻出できないなど、何からかの事情で自己破産手続きを進められない場合は、いったん申し立てを取り下げて、準備が整い次第、再度申し立てる方法もあります。

任意整理や個人再生に切り替えを行う

自己破産が難しい場合、任意整理や個人再生への切り替えもできます。

債務整理は状況を見ながら、その都度ふさわしい債務整理方法への変更が認められるため、いったん自己破産に決めたからといって、方針が自己破産でずっと固定されるわけではありません。

自己破産したかったけれども職業制限にひっかかるので個人再生に切り替える、任意整理で進めていたけれども返済がきついので自己破産に切り替えるなどの方針変更は、実際によくあります。

自己破産の相談は弁護士・司法書士事務所に相談がおすすめ

自己破産を検討中の方は、 弁護士・司法書士事務所へ相談されることをおすすめします。

以下で紹介している事務所はいずれも債務整理や借金問題に強い事務所です。無料相談が用意されているので、まずは一度専門家に相談してみることをおすすめします。

東京ロータス法律事務所

東京ロータス法律事務所は、述べ7,000件もの受任実績のある弁護士事務所です。

相談料も何度でも無料、土日祝でも相談に対応してもらえるので、平日働いている会社員の方にも優しいのが特徴的です。

- 相談費用は何度でも無料!納得のいくまで相談が可能

- 受任件数7,000件以上と豊富な実績あり。どんなケースでも安心して相談可能

- 土日祝営業、メール問い合わせは24時間受付

- 全国対応。定期的に全国で無料相談会を開催中

- 費用の分割払いに対応

- 過払い金の着手金・報酬金が無料

東京ロータス法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用(消費税込) |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| 過払報酬 | 22% (訴訟の場合27.5%) |

| その他諸費用 | 5,500円 |

※費用は全て消費税込み

\ 相談は何度でも無料・全国対応 /

ひばり法律事務所

ひばり法律事務所は、述べ2,000件もの受任実績、25年間以上の実績のある弁護士事務所です。

こちらも相談は何度でも無料、全国対応で、事前予約を行えば、休日時間外でも対面での相談が可能です。

- 相談費用は何度でも無料!納得のいくまで相談が可能

- 受任件数2,000件以上、代表の名村弁護士は25年以上実績のあるベテラン弁護士

- 土日祝も、事前予約で対面での相談が可能

- 全国対応。日本国内から依頼、相談受付中

- 費用の分割払いに対応

- 過払い金の着手金・報酬金が無料

- 女性の弁護士が在籍

ひばり法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用 |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| その他経費 | 事件による |

※費用は全て消費税込み

\ 初回相談無料・全国対応 /

アース法律事務所

アース法律事務所は、述べ3,500件もの受任実績があり、元裁判官を勤めた経験のある弁護士を中心に借金問題を解決してくれる弁護士事務所です。

初回相談は無料、全国対応可能で、メール相談は24時間いつでも受け付けています。

- 相談費用は初回無料!弁護士に直接面談が可能

- 受任件数3,500件以上、代表の河東弁護士は元裁判官の経歴あり

- 土日祝も、事前予約で対面での相談が可能

- 全国対応。日本国内から依頼、相談を受けている

- 費用の分割払いに対応

アース法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用 |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| その他経費 | 5,500円 |

※費用は全て消費税込み

\ 相談は何度でも無料・全国対応 /

自己破産についてのよくある質問

まとめ

借金の原因が免責不許可事由(自己破産できないケース)に当たる行為に該当すると、自己破産ができない確率が上がります。

しかし実際は裁量免責が用意されているので、自己破産ができない確率は3%~4%程度とかなり低いです。

パチンコや浪費で借金をしてしまったとしても、反省の意を示して生活の改善を図れば、免責の余地はあります。

自分のケースでは自己破産できるかどうか知りたい方は、まずは弁護士や司法書士に相談しましょう。

\ 相談料無料!/