世の中のみんなは、どれくらいの借金をしているのでしょうか?

また、やばいと思うべき借金の額はいくらからでしょう? 今回は、世間の人が抱えている借金の額や、一般的にやばいとされている借金額のラインを調べました。

周囲の借金事情が気になる人は、参考にしてみてください。

\ 当サイトおすすめ!相談料無料 /

みんながどれくらい借金しているのか調査

みんなはどれくらい借金があるんだろう? このように周囲の借金事情が気になる人は多いと思います。

そこで、今回は借金に関する調査結果をまとめました。ぜひ参考にしてみてください。

平均借金額は133万という調査結果あり

借金を抱えている人も、借金がゼロの人も、借金のある無しに関係なく、すべての人を対象にした一世帯(単身世帯に限る)あたりの借金額は103万円で、

さらに対象を借金のある人だけに絞ると、一(単身)世帯あたりの借金額は637万円という調査結果(家計の金融行動に関する世論調査[単身世帯調査](令和3年))があります。

引用元データ:「家計の金融行動に関する世論調査[単身世帯調査](令和3年)」

借金がある人のみを対象にした数字とはいえ、平均637万円は高いように思いますね。

おそらくですが、これは車のローン、奨学金、住宅ローンなども含めた結果だと推測します。

カードローンの利用に限った借金額の調査結果については、確たるデータはないものの、信用情報機関のJICCの調査が参考になります。

JICCのデータによると、登録者(銀行ローンを除くカードローン利用者)のうち、1件登録(1社借り入れ)の人は、1人当たり75.2万円の借金が平均で、2件登録の人だと96.7万円が平均となっています。

カードローン利用者(670.8万人)のうち、3件以上の登録者が1割弱程度(89.2.万人)に過ぎないことを考慮すると、大半の利用者が1社ないし2社程度の借り入れ(75.2万円~96.7万円)に留まることになり、そうすると、あくまで想像ですが、カードローン利用者の借金の平均は80万円あたりではないかと思います。

このJICCの統計データは、銀行系のカードローンを除いていますが、それを加味しても、さすがに100万円は超えないのではないでしょうか。

また、繰り返しになりますが、これはあくまで「カードローンを利用中の人を対象にした」調査結果であって、カードローンの利用者数(670.8万人)が、日本人口の10分1にも満たないであろう事実は、深刻に受け止める必要があります。

(JICCの統計データより抜粋(2022年2月末現在))

| 借り入れ件数 | 登録人数 | 1人当たりの残高 |

|---|---|---|

| 1件 | 670.8万人 | 75.2万円 |

| 2件 | 225.7万人 | 96.7万円 |

| 3件 | 82.9万人 | 124.4万円 |

| 4件 | 27.5万人 | 155.5万円 |

| 5件以上 | 10.4万人 | 255.3万円 |

20代の借金平均額は44万円

金融広報中央委員会発表の「家計の金融行動に関する世論調査[単身世帯調査](令和3年)」によると、20代(単身世帯のみ)の平均借金額は44万円、借金のある世帯だけに限っても平均288万円に留まります。

やはり30代~40代に比べると、20代の平均借金額は低めです。

加えて、この平均額は奨学金や車のローンなども含めた結果であることが予想されます。

引用元データ:「家計の金融行動に関する世論調査[単身世帯調査](令和3年)」

なんらかの借金を抱えている人の割合は16.4%

金融広報中央委員会発表の「家計の金融行動に関する世論調査[単身世帯調査](令和3年)」によると、(カードローンに限らず)住宅ローンや車のローンなど、なんらかの借金を抱えている人(単身世帯)の割合は16.4%という調査結果になっています。

引用元データ:

家計の金融行動に関する世論調査[単身世帯調査] 令和3年調査結果

「家計の金融行動に関する世論調査2021年」(単身世帯調査)

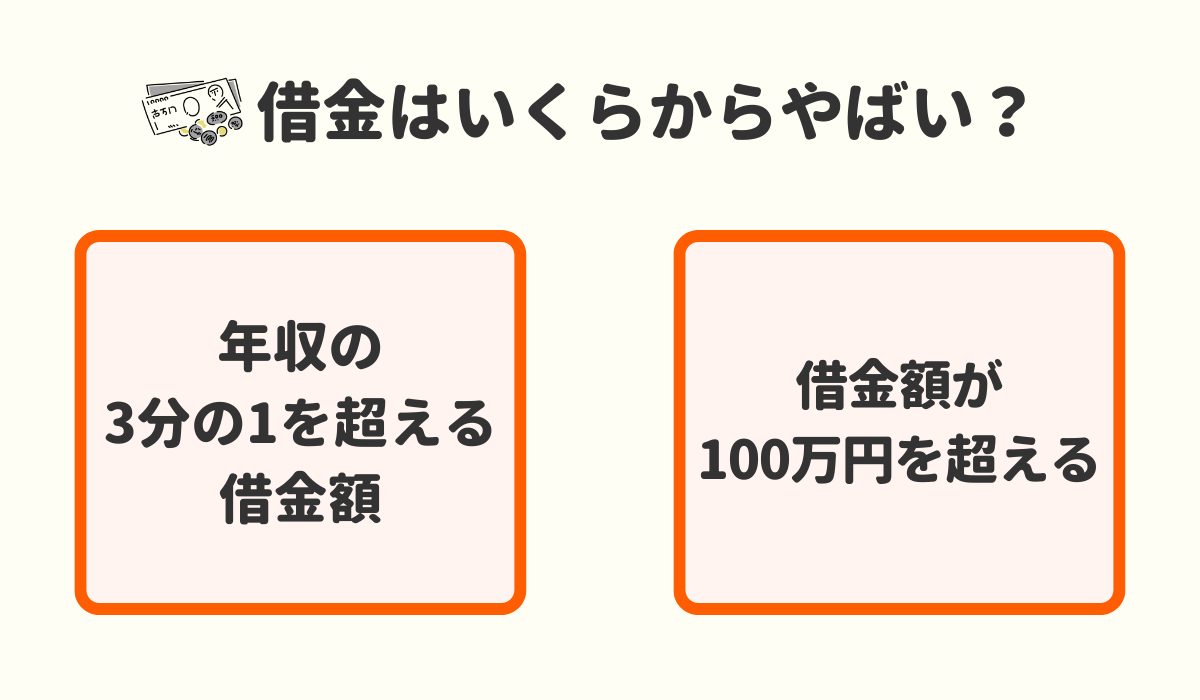

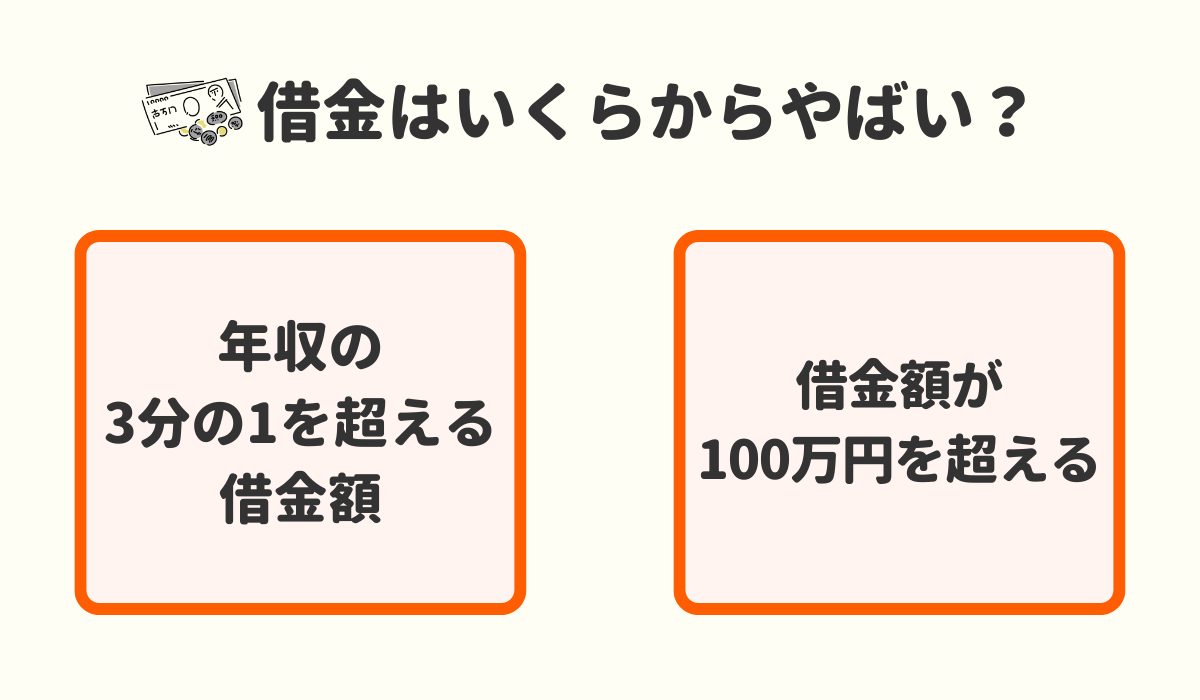

借金はいくらからやばい?

いくらぐらいの借金をすると、やばい状態になったと言えるのでしょうか。

やばいと思うべき具体的な金額と、その根拠について解説します。

年収の3分の1を超える額

一般的には、借金の額が年収の3分の1を超えると、やばいラインに踏み込んだと考えられます。

なぜならば、借金額が年収の3分の1に到達すると、総量規制(総量規制の詳細(金融庁))にひっかかるからです。

総量規制は、自己破産者や多重債務者の増加をふせぐために国が定めた規制で、一般市民にお金を貸しすぎないよう、貸金業者の貸し出しに制限をかけています。

政府は、総量規制を設けることで、一定のライン以上の融資は控えるようアナウンスしており、その一定のラインというのが、年収の3分の1とされています。

要するに、借金が年収の3分の1を超えると、返せなくなるリスクが高まると、国はそう考えているわけです。

したがって、年収300万円の人であれば、100万円が総量規制にひっかかるラインで、借金額が100万円を超えると、いよいよやばい領域に入ったと判断されます。

なお、総量規制は(銀行を除く)カードローンしか対象にならず、しかもキャッシング利用のみで、ショッピング利用は対象から外れるため、事実上は年収の3分の1を超える借金もできてしまうのが現状です。

この点については、規制が緩すぎるという批判がよくされます。

借金額が100万を超えると注意

年収300万~年収400万円(手取り月収20万円前後)世帯が多い状況を考えると、借金額が100万円を超える場合は注意が必要です。

カードローンの利用残高が100万円だとすると、月々の返済額が3万~4万あたりに設定されますが、20万円の給料から毎月3万円~4万円が引かれるだけでも、手元に残るのは16万円~17万円足らずで、生活はギリギリになるのではないでしょうか。

にもかかわらず、借金の返済額がさらに増えるとなると、毎月の支出が収入を上回る危険が高まります。

毎月の赤字を埋めるための借金が続くと、次第に、借り入れ先が1社、2社、3社と増えていき、気づいたら多重債務者の仲間入りです。

こんな借金の仕方はやばい!

明らかにやばい借金の仕方を紹介します。

借り方次第では、借金は必ずしも悪いものとは言えませんが、下記で紹介する借金の仕方をしている人は、早めに何らかの手を打たないと、借金が原因で、いずれ生活が破綻してしまいます。

多重債務に陥っている

複数社から借り入れがある(多重債務を抱えている)人は、返済の管理が大変で、精神が乱れがちです。

借金の本数はできるだけ少ないほうが、返済に集中できますので、少額の借金はさっさと完済してしまうか、もしくは借金を1本にまとめるなどしたほうが、借金返済のストレスは軽減します。

多重債務状態を放置していると、いずれ自転車操業の罠にハマってしまう危険がありますので、気をつけましょう。

他社の借金を返済するために他から借金をしている

A社の借金を返済するためにB社から借り入れをする、いわゆる自転車操業に手を染めるようになると、借金はどんどん膨らんでいきます。

自転車操業は、多くの多重債務者が行きつく先で、あっちから借りて、今度はこっちから借りて、その次はこっちに返してといった作業を繰り返しているうちに、頭の中が24時間いつも借金で一杯になり、追い込まれたあげく精神を病む人も少なくありません。

冷静に考えてみると分かりますが、今月返せなかった人が、10%以上の高金利で他からお金を借りれば、次の月には、さらに返済できる確率が低くなるのは当然です。

そうやって悪循環を重ねたあげく、自己破産をしてしまう多重債務者はたくさんいます。

利息分しか返済できない状態に陥っている

返済しているにもかかわらず、借金が減らずに悩んでいる人を見てみると、利息しか払ってない、もしくは、ほぼ利息しか払っていない場合が多いです。

「生活が苦しいので返済額を下げてください」と頼み込めば、あっさりと了解を得られる貸金業者もいます。

中には「とりあえず利息だけでいいですよ」と言って、(表面上は)優しく対応する業者もいるでしょう。

貸金業者にとっては、長期間にわたって利息を払い続けてくれる気前の良いお客さんでしょうが、借りる側にとっては悲劇です。

100万円(金利15%)の借金を1万円づつ返していれば、利息の支払いだけで終わり、借金の返済は永遠に続きますし、月1万5,000円の返済に上げても、支払いは12年間も続き、トータルで1,163,522円の利息を払う結果になります。

バカげていると思うかもしれませんが、これに近い状態の人は、日本にたくさんいるのです。

借金額が100万以上になるとやばい理由

借金が100万円以上になると、本格的にやばくなると言われますが、なぜでしょうか。100万円を超える借金がやばいとされる理由を解説します。

完済までに時間がかかる

一般に、借金の返済期間は3年以内が相当とされるところ、100万円の借金を3年で返済しようとすれば、毎月3万5,000円程度の支払いが必要です。

手取り月収20万円の社会人が、生活を維持しながら、借金の返済にまわせる金額を想像した場合、せいぜい3万円弱が妥当ではないでしょうか。

だとすると、100万円を超える借金は、完済までの適正年数である3年を超えてしまう可能性が高く、返済の長期化をふせぐためには、カードローンの利用額を、(多くても)100万円までに抑えないとやばいという結論になります。

金利15%で100万を借りた場合の月々の返済額

| 返済期間 | 月々の返済額 |

|---|---|

| 1年 | 90,258円 |

| 2年 | 48,486円 |

| 3年 | 34,665円 |

| 4年 | 27,830円 |

| 5年 | 23,789円 |

利息が高くなる

100万円の借金に対して、返済に充てられる月々のお金が3万円前後だとすると、完済まで25万~30万円の利息を払うことになります。

利息だけで、1か月分~1.5か月分の給料に匹敵しますね。

100万円を超える借金は、支払う利息の額だけでも大金になるため、注意が必要です。

借金している状態に慣れてしまう

借金の額が100万円を超えたあたりから、借金に慣れてしまって、キャッシングやリボ払いへの抵抗が薄くなっていく傾向が強くなります。

借金に慣れ過ぎてしまうと、借金をしている感覚すらなくなってしまい、あげくの果てに「カードで借りられるお金=自分の預貯金」と錯覚してしまう人すら出てくるのです。

冗談のように聞こえるかもしれませんが、借金の相談現場では、そのような声をよく聞きます。

100万円を下回る借金だと、「このままだとやばいな…」と感じる人の割合が比較的多く、危機感を感じているうちは、まだ引き返せる状態だと言えるでしょう。

本当にやばくなると、やばいとすら思わなくなります。

100万円の借金につく利息の例

15%の金利でお金を借りた場合、100万円を完済するまでに支払う利息の額は、以下の通りです。

| 返済期間 | 完済までに支払う利息 | 月々の返済額 |

|---|---|---|

| 1年 | 83,094円 | 90,258円 |

| 2年 | 163,668円 | 48,486円 |

| 3年 | 247,934円 | 34,665円 |

| 4年 | 335,856円 | 27,830円 |

| 5年 | 427,378円 | 23,789円 |

年収300万円(手取り月収20万程度)の人だと、毎月5万円の返済はきついでしょうから、まじめに返しても3年~4年はかかるのではないでしょうか。

つまり、100万円を借りた人の多くは、完済までに30万円近くの利息を払うハメになります。

借金額がどんどんやばくなる前に返済する方法

借金がどんどん増えて、やばくなるのを防ぐには、借金に頼らず、収入の範囲内で生活できるような形に持っていく必要があります。

借金に依存せず、家計を上手くまわすための具体的な方法を紹介しますので、参考にしてみてください。

家計を見直しし、返済額を増やす

やばいと思った時に、まず最初にやるべき作業は、家計の見直しです。

家計を見直す際は、生命保険の保険料、スマホ代など、固定費から見直していくのがコツです。

食費や光熱費の節約はストレスがたまるため、かえって逆効果に繋がるリスクがあります。

転職や副業で収入を増やす

転職や副業で収入アップを目指す方法もあります。

特に副業については、WEBライターや動画編集など、ネットを使ってお金を稼ぐ手段が増えているためチャンスです。

どうしても返済できない場合は債務整理の検討を

債務整理は、国が認めた借金の救済制度です。

債務整理には任意整理、個人再生、自己破産の3つの方法があり、利用者の希望や借金の額に応じて、手続きの種類を選べます。

毎月の返済額が下がったり、利息が免除されたりするので、自転車操業状態から抜け出せたり、金利が高くて借金が減らないといった問題を解消できます。

債務整理を検討する借金額の目安

月収20万円前後で生計を立てている人にとって、生活を維持しつつ返済を継続できる借金の額は、おそらく100万円が限界です。

(総量規制にひっかかるであろう)100万円を超える借金を抱えてしまうと、借金の返済を含めた生活の支出が、収入の範囲に収まらず、借金額の加速的な増加が予想されます。

多重債務を抱えて自己破産に追いやられた人の多くが、借金100万円を境に、カードの枚数が2枚、3枚、4枚と倍増していくのを経験したそうです。

おそらく、100万円を超えたあたりから、赤字の家計をカバーするために、生活費をカードローンに頼る人が増えてくるのではないでしょうか。

そのような状況は、すでに返済能力を超えた借金額にまで達している証拠で、遅かれ早かれ破綻してしまう可能性が高いです。

何らかの手を打たない限り、いたずらに借金の額を増やすだけなので、年収300万円以下で、100万円を超える借金のある人は、債務整理の検討を視野に入れて、一度、弁護士や司法書士に相談してみることをおすすめします。

債務整理の相談は弁護士・司法書士事務所がおすすめ

債務整理の相談は、専門家である弁護士・司法書士事務所で相談するのがおすすめです。

以下は、当サイトがおすすめする債務整理に強い弁護士・司法書士事務所ですので、まずは無料相談を利用されることをおすすめします。

東京ロータス法律事務所

東京ロータス法律事務所は、述べ7,000件もの受任実績のある弁護士事務所です。

相談料も何度でも無料、土日祝でも相談に対応してもらえるので、平日働いている会社員の方にも優しいのが特徴的です。

- 相談費用は何度でも無料!納得のいくまで相談が可能

- 受任件数7,000件以上と豊富な実績あり。どんなケースでも安心して相談可能

- 土日祝営業、メール問い合わせは24時間受付

- 全国対応。定期的に全国で無料相談会を開催中

- 費用の分割払いに対応

- 過払い金の着手金・報酬金が無料

東京ロータス法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用(消費税込) |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| 過払報酬 | 22% (訴訟の場合27.5%) |

| その他諸費用 | 5,500円 |

※費用は全て消費税込み

\ 相談は何度でも無料・全国対応 /

ひばり法律事務所

ひばり法律事務所は、述べ2,000件もの受任実績、25年間以上の実績のある弁護士事務所です。

こちらも相談は何度でも無料、全国対応で、事前予約を行えば、休日時間外でも対面での相談が可能です。

- 相談費用は何度でも無料!納得のいくまで相談が可能

- 受任件数2,000件以上、代表の名村弁護士は25年以上実績のあるベテラン弁護士

- 土日祝も、事前予約で対面での相談が可能

- 全国対応。日本国内から依頼、相談受付中

- 費用の分割払いに対応

- 過払い金の着手金・報酬金が無料

- 女性の弁護士が在籍

ひばり法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用 |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| その他経費 | 事件による |

※費用は全て消費税込み

\ 初回相談無料・全国対応 /

アース法律事務所

アース法律事務所は、述べ3,500件もの受任実績があり、元裁判官を勤めた経験のある弁護士を中心に借金問題を解決してくれる弁護士事務所です。

初回相談は無料、全国対応可能で、メール相談は24時間いつでも受け付けています。

- 相談費用は初回無料!弁護士に直接面談が可能

- 受任件数3,500件以上、代表の河東弁護士は元裁判官の経歴あり

- 土日祝も、事前予約で対面での相談が可能

- 全国対応。日本国内から依頼、相談を受けている

- 費用の分割払いに対応

アース法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用 |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| その他経費 | 5,500円 |

※費用は全て消費税込み

\ 相談は何度でも無料・全国対応 /

借金返済について良くある質問

まとめ

年収300万円だと仮定すると、借金の額が100円を超えたあたりが、本格的にやばいラインです。

(年収300万の人が抱える)借金100万円は、総量規制にひっかかる金額ですし、手取り20万前後の人が、ある程度余裕を持って返済にまわせる金額は、せいぜい毎月3万円くらいまでだからです。

収入や生活環境にもよりますが、カードローンの利用残高が100万を超えている人は、何かしら手を打つことを考えないとやばいです。

家計の見直しや収入アップを試みて、それでも借金が減りそうにないなら、債務整理の検討をおすすめします。