早く借金を返済したいけど、道のりの長さを考えるとモチベーションが下がってしまうことはありませんか。

「いつまで返済を続ければいいんだろう」と、ときには疲れてしまうでしょう。

借金を完済すれば、毎月の辛い返済からも、債権者の督促からも解放されます。

今回は、借金を早期に解決するコツと、自力で返済できない場合の対処法を、先に返済を終えた方のインタビューも交えて紹介します。

\ 当サイトおすすめ!相談料無料 /

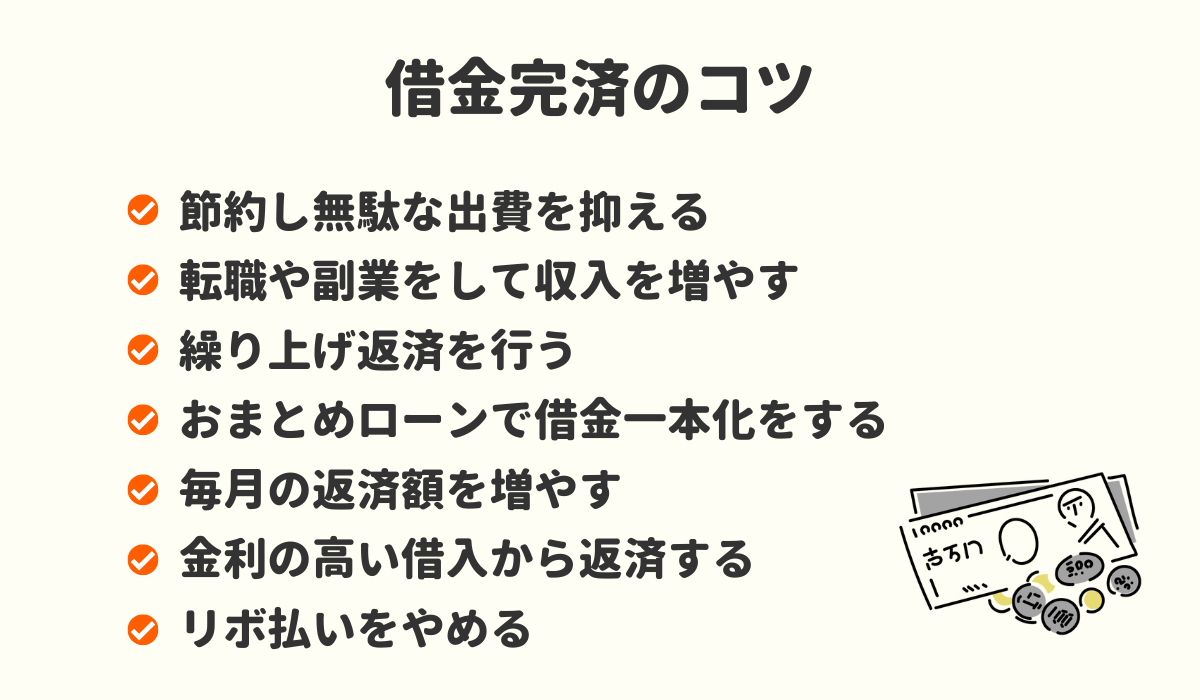

借金完済の7つのコツ

借金を早く返済するコツは、とにかく「収入を増やして支出を減らす」ことに尽きます。

以下で、効率的な収入アップ、支出減の方法についてお伝えします。

1)節約し無駄な出費を抑える

無駄な出費を控えて節約するには、まずは固定費を見直しましょう。

こまめな節電や必要なものを我慢する生活は、継続しづらいうえに案外効果が薄いものです。固定費は必ずかかってしまうものだと諦めてしまいがちですが、効果的に減らせば借金の早期解決への近道となります。

まず、光熱費や通信費は、面倒でも複数の会社を比較して、最もオトクな会社に乗り換えましょう。

また、生命保険の見直しも重要です。

毎月の生活費すら困っているのに、手厚すぎる保険に入っていませんか?今一度見直し、不要なオプションを切り捨ててなるべくシンプルなプランにすることも検討しましょう。

毎月かかってくる大きな費用を見直すと、こまめな節約を続けるよりストレスが少なくなります。また毎月確実に一定金額が浮くため節約効果を感じやすく、モチベーションアップにもつながるでしょう。

2)転職や副業をして収入を増やす

今は副業ブームともいわれています。本業の合間に少しでも副業で稼ぎ、家計をプラスに転じましょう。

株式会社リクルートキャリアがおこなった兼業・副業に関する動向調査(2020)によると、調査時点で兼業・副業をしている人の割合は9.8%でした。

特に20代30代の若手層では兼業・副業に高い関心を示し、20代後半では21%が兼業・副業を実施していると回答しています。

また、同じ調査では72.7%の企業が、従業員の収入増や能力開発のため、過去3年以内に副業を認める制度を導入しています。

このように、副業を認める会社も増加傾向にあり、収入の柱を一本とせず、複数の仕事で効率的に収入をアップしていく働き方が、日本でも浸透しつつあるのです。

会社が副業を認めず、また正当な評価が給料に反映されていないと感じる場合は、一度転職エージェントに登録してよりよい企業をマッチングしてもらい、機会があれば転職を検討することも有効でしょう。

【参考】

【新設計版】兼業・副業に関する動向調査(2020)株式会社リクルートキャリア

3)繰り上げ返済を行う

ボーナス時や余裕があるときは、積極的に繰り上げ返済をおこないましょう。

借金は、早期に完済するほど利息分が浮き、支払総額は少なくなります。

今は何よりも返済を優先するため、まとまったお金が入ったらとりあえず繰り上げ返済にいれるようにしましょう。

4)おまとめローンで借金一本化をする

債務が数本あり、消費者金融やリボ払いなどの高利の債権者から借り入れている場合は、「おまとめローン」を利用して、借金を一本化することも検討しましょう。

おまとめローンとは、金利の低い金融機関から借金残高と同額を借り入れて返済し、借金を一本化する方法です。おまとめローンの審査に通ると、利息が軽減されて支払総額が減り、月に数回ある返済日を一本化することもできます。

5)毎月の返済額を増やす

家計に余裕があるときには、少しでも多く返済して返済期間を短くしたほうが、結果的に支払総額を減らすことができます。

毎月の返済額を抑えることは、毎月の支払い負担が軽くなるというメリットがある一方、全体で見ると支払い回数分だけ利息がつき支払総額は多くなるというデメリットがあります。

毎月の返済額を少しでも多くして支払い回数を減らすことで、利息分の負担を大きく減らすことができます。

【150万円 利息10%を返済する場合の比較】

| 毎月の支払額 | 支払総額 | うち利息分 | |

|---|---|---|---|

| 3年で返済 | 48,400円 | 1,742,400円 | (242,400 円) |

| 5年で返済 | 31,870 円 | 1,912,200 円 | (412,200 円) |

6)金利の高い借り入れから返済する

数社から借り入れをしている場合には、金利が高い借り入れから優先的に返済しましょう。

通常、利息の高い順に並べると、下記のようになります。

消費者金融 > キャッシングリボ > 銀行カードローン > 担保付き貸付

消費者金融業者の利息は18%程度ですが、車などの担保が設定されている貸付は2〜5%程度です。

7)リボ払いをやめる

カードの支払設定が「リボ払い」となっている場合は、設定を解除して一括や2回までの分割にするなど、手数料が発生しない設定に変更しましょう。

リボ払いとは、商品購入時に毎月返済する額を決めて返済していく方法です。分割払いが支払い回数を決めるのに対して、リボ払いは毎月の返済額を決めます。

毎月の支出を管理しやすい一方、いつまで返済しなければならないかが不明瞭で長期化しやすいというデメリットもあります。

リボ払いは利息が15%程度と消費者金融業者並みに高いうえに、残高がどれほど膨らんでも支払いが一定額であるため支払残高がなかなか減りません。

カード会社は顧客にリボ払いを設定させることで長期・継続的に高利の手数料を取れるため、できるだけリボ払いを使わせようとします。カードによっては、基本設定がリボ払いになっていて、商品購入時に一括払いにしても勝手にリボ払いになってしまうこともあります。

クレジットカードの支払設定を見直し、「リボ払い」になっている場合は設定を解除し、今後リボ払いは利用しないようにしましょう。

\ 当サイトおすすめ!相談料無料 /

借金完済した時の気持ちを紹介

ここまでは、借金を完済するまでの道のりについてお伝えしてきました。一度膨らんだ債務を返済するには、長く継続的な努力が必要となります。

以下では、実際に完済した方々に、借金を完済したときの気持ちについて語ってもらいました。

返済に疲れてしまったときのモチベーションアップのため、参考にしてみてください。

借金完済体験談①)借金がなくなって嬉しい!

借金を完済した瞬間は、とにかく「借金がなくなって嬉しい!」という気持ちでいっぱいでした。

私は自動車ローンから始まり、気づいたときには債務が200万円を超えていました。こうなると節約だけではどうにもならず、弁護士に相談して任意整理をしました。

5年間毎月3万円を返済していくことで各社と分割和解し、先月ようやく完済することができました。

今までは仕事中も友人と食事中も、借金のことが頭から離れませんでしたので、完済したときは「これで人並みの生活ができる」と、とにかく嬉しかったことを覚えています。

借金完済体験談②)返済が終わった安心感!

3社のカード会社からリボ払いで150万円の借金がありました。借金の原因ははっきりわからず、生活費が足りないときに少しずつリボ払いを重ねていったら、いつのまにか膨らんでいた、という一番よくないパターン。

ある日、ネットでリボ払いが危険だという記事を読んだことで、ようやくリボ払いを止めなければと気づき、一念発起しました。

リボ払いの利用はすっぱりやめ、支払いはすべて現金。現金で買えない物は買わないと決めました。一番お金がかかっていた家賃や通信費を見直して、とにかく借金返済を第一に、ボーナスも全額繰り上げ返済に当てました。

借金を完済したときには、嬉しいというよりはまるでフルマラソンを完走したかのような脱力感と安心感で、肩の力が抜けていく感じでした。もう借金に追われなくていいんだという安心感で、誰に対しても心穏やかでいられるようになりました。

今では少しずつ貯金もできるようになり、友人と外食をする余裕も出てきました。借金は経済的にだけでなく、心の余裕も奪っていたんだと感じます。

借金返済体験談③)毎日の生活が楽しい!

以前は借金をどうやって返済するかということばかりを考えていました。完済した今は、たまに家族と外食に行ったり旅行を楽しんだりして、毎日の生活を楽しんでいます。

借金なんてしなくても、収入の範囲内で十分楽しい毎日を送れるようになりました。

借金返済体験談④)運気が上がった気がする!

100万円以上あった借金を返済したことで、どんな逆境にも負けない自信がつき、運気も上がった気がします。

借金が膨らんでしまったときには、自分は社会不適合者なんじゃないかと落ち込んだこともありました。しかし、なんとしても返済してやろうと決意し、家計を見直し、収入アップのため副業も始めました。

その副業でビジネスチャンスを掴むことができ、返済のスピードもアップしました。

借金を予定よりも早く完済できたことで自分はやればできるのだという自信がつき、運気も上がった気がします。

\ あなたの借金はどのくらい減らせる? /

借金完済後、完済証明書が必要?

完済証明書とは、借金を完済した後に、金融機関が完済を証明する書類です。金融機関に必ずしも発行義務があるわけではありません。

特定の状況で必要になる場合もあるので、借金を完済したら、念のため取り寄せておくようにしましょう。

完済証明書とは

完済証明書とは、借金を完済したことを証明する書類です。

金融機関が必ず発行しなければならないものではないため、こちらから請求しないと発行してもらえない場合もあります。

消費者金融業者などでは、通常完済したことの証明として、完済証明書に代えて最初の借り入れの際に締結した契約書が返還されます(貸金業法第22条)。

(貸金業法第18条)

貸金業者は、貸付けの契約に基づく債権の全部又は一部について弁済を受けたときは、その都度、直ちに、内閣府令で定めるところにより、次に掲げる事項を記載した書面を当該弁済をした者に交付しなければならない。

→ATMから毎月返済すると、機械からご利用明細票が発行される

(貸金業法第22条)

貸金業者は、貸付けの契約に基づく債権についてその全部の弁済を受けた場合において当該債権の証書を有するときは、遅滞なく、これをその弁済をした者に返還しなければならない。

→当初の借り入れの際に締結した金銭消費貸借契約書の原本が返却される

貸金業者は契約書の原本を返却すればよく、完済証明書の発行は義務付けられていない

完済証明書が必要なケース

完済証明書が必要になる場合もあるため、念のため発行を依頼した方がいいでしょう。

例えば、銀行で住宅ローンを組むとき、直前まで消費者金融などから借り入れをしていた場合には念のために完済証明書の提出を要求されることがあります。

また、自動車の廃車手続きをするときには、ローンを完済し所有権が本人に移っていることを確認するためにカーローンの完済証明書が必要になります。

完済証明書を発行してもらう方法

貸金業法22条により、貸金業者は債務者が完済した場合には当初の契約書を返却すればよく、完済証明書を作成する義務はありません。そのため、発行してほしいときには自分から申し出なければなりません。

以下のサイトを参考にして完済証明書の書式を作成し、金融機関へ提出して必要事項を記載して返送してもらいましょう。

\ 当サイトおすすめ!相談料無料 /

自力で借金完済ができなさそうな時の対処法

借金を自力で完済できない場合には、「債務整理」を弁護士や司法書士に依頼しましょう。

債務整理とは、弁護士などが債権者と交渉したり裁判所に申し立てたりすることで、債務の減額や免除を求めることです。

債務整理とは

債務整理には「任意整理」「個人再生」「自己破産」の3つの方法があります。

任意整理は債権者との任意交渉で債権の減額を目指す方法、個人再生と自己破産は、裁判所に申し立てて借金の減額や免除を申請する手続きです。

債務の額や守りたい財産があるかどうかによっても選択すべき手続きが違いますので、弁護士などの専門家と相談し、自分にあった方法で債務整理を目指しましょう。

債務整理のメリット

債務整理には、以下のようなメリットがあります。

- 債権者からの直接の督促が止まる(任意整理、個人再生、自己破産)

- 遅延損害金や将来の利息がカットされる(任意整理)

- 財産を残して借金を整理できる(任意整理、個人再生)

- 借金の元金が減る(個人再生、自己破産)

- 借金返済を免除される(自己破産)

任意整理、個人再生、自己破産の3つの方法で共通するのが、債権者からの督促が止まることです。

弁護士が介入すると、債権者は直接本人に督促の連絡を取ることができなくなります。(貸金業法第21条第1項9号)これは債務整理手続きを取るうえで、大きなメリットとなります。

債権者からの督促は、債務者を精神的に追い詰めてしまいます。弁護士などが介入することで、債権者からの督促が止まり、精神的に落ち着いた状態で債務整理をすることができるでしょう。

また、どの方法でも、債務の減額・免除を目的としています。

任意整理は残元金部分の減額は見込めませんが、個人再生や自己破産では残元金部分を減額、免除することができます。

任意整理や個人再生は、財産を失うことなく手続きをとることができるメリットもあります。

債務整理のデメリット

債務整理手続きには、債務を減額もしくは免除してもらう代償として、下記のようなデメリットも発生します。

- ブラックリストに載って、一定期間新たな借入をすることができない

- 車や持ち家などの大きな財産を処分しなければならない(自己破産)

- 保証人へ請求が行く

債務整理をすると、金融事故情報として「信用情報機関」に登録され、以後数年間新規の借り入れや新しいカードを作ることができなくなります。

これはいわゆる「ブラックリストに載った状態」で、任意整理や個人再生なら5年程度、自己破産の場合は10年程度事故記録は消えないといわれています。

また、自己破産をすると、債務の免除を受ける代償として、自分の財産を没収されてしまいます。また、自分が債務免除を受けることで、今後は保証人が債務を返済していかなければなりません。

\ 当サイトおすすめ!相談料無料 /

債務整理は弁護士・司法書士に相談するのがおすすめ

債務整理は、実際に金融機関から取引履歴を取り寄せてみなければ、どの手続きを選択すべきかわかりません。

自分は自己破産しかないと思っていても、交渉次第で任意整理で解決できる場合もあれば、なんとか返済していきたいと思っても、自己破産を選択すべき場合もあります。

また、裁判所への申し立てが必要な個人再生や自己破産を選択する場合、専門家なしに一人で準備するのはかなり難しいでしょう。

債務整理をする際には法律の専門家に相談することをおすすめします。

以下は当サイトがおすすめする、債務整理に強い弁護士・司法書士事務所です。まずは無料相談を利用してみてください。

東京ロータス法律事務所

東京ロータス法律事務所は、述べ7,000件もの受任実績のある弁護士事務所です。

相談料も何度でも無料、土日祝でも相談に対応してもらえるので、平日働いている会社員の方にも優しいのが特徴的です。

- 相談費用は何度でも無料!納得のいくまで相談が可能

- 受任件数7,000件以上と豊富な実績あり。どんなケースでも安心して相談可能

- 土日祝営業、メール問い合わせは24時間受付

- 全国対応。定期的に全国で無料相談会を開催中

- 費用の分割払いに対応

- 過払い金の着手金・報酬金が無料

東京ロータス法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用(消費税込) |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| 過払報酬 | 22% (訴訟の場合27.5%) |

| その他諸費用 | 5,500円 |

※費用は全て消費税込み

\ 相談は何度でも無料・全国対応 /

ひばり法律事務所

ひばり法律事務所は、述べ2,000件もの受任実績、25年間以上の実績のある弁護士事務所です。

こちらも相談は何度でも無料、全国対応で、事前予約を行えば、休日時間外でも対面での相談が可能です。

- 相談費用は何度でも無料!納得のいくまで相談が可能

- 受任件数2,000件以上、代表の名村弁護士は25年以上実績のあるベテラン弁護士

- 土日祝も、事前予約で対面での相談が可能

- 全国対応。日本国内から依頼、相談受付中

- 費用の分割払いに対応

- 過払い金の着手金・報酬金が無料

- 女性の弁護士が在籍

ひばり法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用 |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| その他経費 | 事件による |

※費用は全て消費税込み

\ 初回相談無料・全国対応 /

アース法律事務所

アース法律事務所は、述べ3,500件もの受任実績があり、元裁判官を勤めた経験のある弁護士を中心に借金問題を解決してくれる弁護士事務所です。

初回相談は無料、全国対応可能で、メール相談は24時間いつでも受け付けています。

- 相談費用は初回無料!弁護士に直接面談が可能

- 受任件数3,500件以上、代表の河東弁護士は元裁判官の経歴あり

- 土日祝も、事前予約で対面での相談が可能

- 全国対応。日本国内から依頼、相談を受けている

- 費用の分割払いに対応

アース法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用 |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| その他経費 | 5,500円 |

※費用は全て消費税込み

\ 相談は何度でも無料・全国対応 /

借金完済について良くある質問

まとめ

借金を完済するコツは、とにかく収入をアップして支出を減らし、より多くの金額を返済に回すことです。

収入を増やすためには、副業をしたり、収入アップを目指して転職することも検討してみましょう。

支出を抑えるには、毎月必ずかかる固定費を見直すことで、ストレスなく毎月のランニングコストを減らすことができます。

返済が辛いときには、弁護士や司法書士に債務整理の相談をしてみましょう。相談だけなら無料としている事務所もあります。

ブラックリストに載ってしまうなどのデメリットもありますが、借金を早期に解決し、プラス家計をより早く作っていくことを優先しましょう。

何年も返済し続けてきた借金を完済できたときには、大きな開放感を感じるでしょう。

\ 当サイトおすすめ!相談料無料 /