自己破産を検討しているが、自己破産をすると持ち家を手放さなければならないので、踏みとどまっているという方もいらっしゃるのではないでしょうか。

実際、自己破産をするとほとんどの場合持ち家を処分することになってしまいますが、中には処分せずに所有し続ける方法も存在します。

この記事では、自己破産と持ち家の関係性や、名義などについて詳しく解説していきます。

自己破産をしたいけどマイホームが気になる・・という方はぜひ参考にしてみてください。

\ 相談料無料!/

自己破産とは

自己破産とは、支払不能や多重債務の状況にある人が「破産法」により財産を清算する手続きのことで、「同時廃止事件」と「管財事件」の2種類があります。

借金が返済できず自己破産を申立てる際に一定の財産がない場合には同時廃止事件となり、破産手続開始が決定されるのと同時に手続き終了となります。その後、免責の申立てが認められれば返済の義務が免除され、すべての破産手続きは終了します。

一方、持ち家や土地などの不動産・自動車・預貯金などがあり、それらが1つでも一定の価値を超える場合には管財事件となります。管財事件の場合、管財人が選任され、財産の処分や債権者への分配が行われます。

持ち家を所有したまま自己破産手続きをすると、多くの場合「管財事件」となります。

\ あなたの借金はどのくらい減らせる? /

自己破産による持ち家の処分について

自己破産とは債務者の財産を清算する手続きであるため、財産があれば処分され債権者に平等に配当されます。

破産者に一定額の財産をがある場合、破産手続開始決定と同時に破産事件が終了することはありません。単に支払い義務が免責されるだけでは済まないのです。

では、自己破産をすると持ち家はどうなるのでしょうか。また、どのような処分がされるのか詳しく解説していきます。

自己破産をすると持ち家は原則手放すことになる

自己破産すると持ち家は原則手放すことになり、自宅を残すことは難しくなります。

債権者に少しでも借金を返済するために、持っている一定水準以上の財産を換価(お金に換えること)する必要があるからです。

自己破産における財産は2つの種類に分けられます。

| 財産の種類 | 意味 | 内容 |

|---|---|---|

| 自由財産 | 処分されない財産 | ①破産手続後に取得した財産(給与、賞与、退職金、贈与財産など) ②99万円以下の現金(預貯金は含まれない) ③差押え禁止財産(生活・職業に欠かせないもの、年金、健康保険、生活保護給付金など) ④20万円以下の財産(預貯金、生命保険解約返戻金、自動車、電話加入権など) ⑤破産財団から放棄された財産(処分費用が高額・買い手がつかないなど換価が困難なもの) |

| 破産財団 | 破産管財人に処分・管理される財産 | 20万円以上の価値がある財産(持ち家・土地・自動車・預貯金など) |

自己破産における財産には、手元に残せて処分されない財産(自由財産)、破産管財人に処分・管理される財産(破産財団)があります。

一般的に破産者に持ち家がある場合、「20万円以上の価値がある財産を所有している」ということになるのです。その場合には、管財人事件として破産管財人が持ち家を処分・換価した後、債権者に分配する流れとなります。

自己破産で持ち家を手放しても一定の財産は残せる

自己破産により持ち家を手放す結果となっても、すべての財産を失う訳ではありません。

破産法では、「経済生活の再生の機会の確保」を自己破産の目的としているため、生活に必要な財産まで処分されない決まりになっています。

自己破産後に得た収入(給与・賞与・退職金・贈与された財産)は、破産管財人に処分されない財産となります。99万円以下の現金、家財道具や食料・燃料などの生活に必要なもの、義足などの身体の保護に必要なもの、職業に必要なものなども同様に自由財産として手元に残せます。

20万円以下であれば、預貯金や自動車、生命保険の解約返戻金、年金や生活保護給付金なども残すことができます。さらには破産財団から放棄された財産も、破産管財人の管理から外されて手元に残せる場合があるのです。

自己破産の際に持ち家は競売にかけられる

自己破産手続きにより家の換価処分が決定すると、持ち家は「競売」にかけられることになります。

競売は、裁判所の命令によって行われるため拒否することができず、所有者の意思とは無関係に強制的に売却されることになります。

競売では、家の売却額を決めずに売りに出してオークション形式で価格を決定します。買い手がつけば、期限内に持ち家から退去・引っ越ししなければなりません。

自己破産で持ち家が競売にかけられる流れ

自己破産で行われる持ち家の競売は、裁判所が競売開始を決定することから始まり、売却許可決定を出すことで終わります。

競売が始まると初めに執行官が自宅を訪れ状況調査を行い、その結果を受けて不動産情報が公開されます。競売物件の情報を閲覧の上、入札に参加した人が落札すれば競売は終了となるのです。

競売の具体的な流れは次の通りです。

- 裁判所が競売開始を決定する

- 執行官による状況調査が行われる

- 競売期間入札通知が送付される

- 不動産の情報が公開される

- 売却許可の決定、代金納付

1)裁判所が競売開始を決定する

自己破産の申立てにより管財人事件として手続きが開始されると、破産管財人が持ち家の競売を裁判所に申立てます。裁判所が「競売開始決定」を出すことで競売が正式に開始となるのです。

競売開始が決定すると債務者に「競売開始通知書」が送付されます。

2)執行官による状況調査が行われる

裁判所が競売開始決定を出すと、現況調査が行われます。

破執行官が自己破産で売却対象となる家に来て、写真の撮影もされます。競売の準備に入るための必要な手続きとなるのです。

3)競売期間入札通知が送付される

入札日が決まると「競売期間入札通知」が届きます。入札期間・入札結果を公告する日などを通知するためです。

入札期間は裁判所が決定しますが、通常であれば1週間~1ヶ月以内となります。

4)不動産の情報が公開される

裁判所は、不動産の売却基準価額(最低入札価格)売却期日(期間)を決定し、その情報をインターネットに公開されます。実質的な競売の開始となり、全国のどこからでも情報の閲覧が可能です。

売却期間内に入札が行われ、最も高い値を付けた人が物件の「買受人」となります。

5.売却許可の決定、代金納付

自己破産により競売にかけられた持ち家の買受人が決まると、裁判所が「売却許可決定」を出します。

落札代金を納付すると、自宅が買受人の所有へと移ります。破産者は家を手放す日を決めて退去しなければなりません。住み慣れた持ち家から次の住居へ引っ越しをする準備が必要です。

\ 相談料無料!/

持ち家を失った後はアパートなど賃貸物件に住むことが可能

自己破産により持ち家の売却が決まった場合には、次の引っ越し先を決める必要があります。持ち家を失った後に住む場所は、一般的にアパートなどの賃貸物件となるでしょう。

自己破産してもアパートの賃貸契約を結ぶことは可能です。破産者となった場合には、信用情報機関に事故状況が登録されますが、アパートの大家さんや不動産会社はその事実を知りません。

賃貸物件に入居する時、多くの場合で家賃保証会社を利用するようになっています。

入居者が家賃保証会社と契約を結ぶには審査に通る必要があります。支払い能力の有無を確認するため、信用情報機関に加盟している保証会社であれば信用情報の照会を行います。

たとえば、保証会社も加盟しているCIC(株式会社シー・アイ・シー)では、破産情報の保有期間は、「契約期間中および契約終了後5年以内」となっています。

自己破産の直後に家賃保証会社が信用情報を照会した場合、ブラックリストに載っている(事故情報が登録されている)事実が判明し、審査に通ることが難しくなるのです。

アパートなどに入居する場合には、連帯保証人を立てることで家賃保証会社の利用を回避できる場合もあります。また、同じ賃貸物件でも公営住宅であれば、破産の事実があっても入居しやすくなっています。

価値のない土地で、かつ相当古い家なら自由財産として残せる可能性はある

たとえば価値のない土地に建てられている持ち家が相当古い場合、土地や持ち家の価値が20万円以下であれば「自由財産」として残せる可能性はあります。

利用の価値がない土地や建築から何十年も経っているような家であれば、20万円以下の価値となる場合もあるでしょう。

このようなケースはまれと考えた方が良いですが、条件に当てはまれば自己破産しても自宅を残すことは可能と言えます。

競売にかけられる前に任意売却しておくのがおすすめ

自己破産になると持ち家は競売にかけられる流れとなるため、住宅ローンを返済中であれば事前に自宅を「任意売却」しておくのがおすすめと言えます。

任意売却とは、家を売却しても住宅ローンが完済できず残ってしまう「オーバーローン」の場合に、債権者の同意を得て特別に売却する方法です。

通常、持ち家を売却したり、売却金額に自己資金を追加することで住宅ローンの完済ができる場合に限り、金融会社は抵当権の削除をしてくれます。抵当権が削除されれば、基本的に家を自由に処分することができるのです。

一方、売却金額よりも住宅ローンの残債の方が多ければ、売却後もローンが残ってしまい完済はできません。とは言え、事前に売却できずに競売になってしまうと、市場価格の7割ほどで売却されることになるのです。

破産者本人だけでなく家の抵当権を持つ金融会社にとっても大きな痛手となります。

金融機関でもなるべく多くの貸付金を回収したいという事情があるため、「自己破産を考えているため自宅を任意売却したい」と話せば抵当権の削除に同意してもらえる可能性があります。

| 任意売却する場合 | 任意売却しない場合 | |

|---|---|---|

| 破産の種類 | 同時廃止事件になることが多い | 管財事件として破産管財人が選任される |

| 裁判所費用 | 2万円程度(官報掲載料など、予納金納付不要) | 予納金50万円以上を納付(少額管財は20万円) |

| 免責許可期間 | 3ヶ月程度 | 半年~1年ほど |

| 売却価格 | 競売にならないため市場価格とほぼ同じ | 競売により市場価格の7割程度 |

| 引っ越し資金 | 交渉により残せる可能性がある | 可能性はほぼない |

| プライバシー | 通常の売出し物件としてインターネット上に掲載 | 競売物件としてインターネット上に掲載される |

任意売却で持ち家がなくなれば同時廃止事件になる

自己破産を申立てる時に持ち家があれば、20万円以上の財産があると判断され、管財事件として手続きが進んでいきます。

一方、競売になる前に任意売却で財産を処分しておけば、同時破産事件として手続き開始と同時に破産事件を終了することができるのです。

どちらも持ち家を手放すことになるため、一見して同じ事と思われるかも知れません。ただし、自己破産にかかる期間や裁判費用に大きな差が生じます。

任意売却を行う場合、同時破産事件となるので裁判所に納付する費用は官報広告費などで2万円程度で済み、免責許可までは3ヶ月程度という早さです。

一方、任意売却を行わず競売となる場合、管財人が選任されるため50万円以上の報酬(予納金)を支払う必要があります(※弁護士に依頼することで少額管財事件として予納金を20万円に下げることができます。)

また、免責までの期間も半年~1年と長くなるのです。

任意売却すれば競売にかけられず余裕資金が残せる

持ち家がある状態で自己破産すると、競売により財産が処分されます。その場合、市場価格の7割程度で売却されるため、手元にほとんどお金を残すことができなくなります。

一方、任意売却の場合には、市場価格と同程度の値段で自宅を処分することが可能です。少しでも高い金額で売ることができれば、住宅ローンの残債を減らせることにも繋がり、連帯保証人が代わりに負うべき債務の金額を最小限に抑えることも可能です。

また、金融会社との交渉次第では残債の分割払いが可能になり、自己破産を避けられる場合もあります。

売却費用の一部を引っ越し費用やその後の生活資金に使うこともできるようになります。

任意売却ならばプライバシーを守ることができる

持ち家が競売にかけられると、事前にインターネット上に競売物件として掲載されます。(参照:裁判所公式HP「競売物件情報(BIT)について」)

競売物件の閲覧ができるのは不動産会社だけではありません。個人でも自由にインターネットを介して確認ができるため、自己破産したことを知られてしまう可能性もあるのです。

一方、任意売却の場合には、普通に不動産会社のホームページ上に物件が掲載されるだけです。第三者が自己破産を考え任意売却した物件であることに気付く心配はありません。

持ち家からの退去は破産決定後2~3ヶ月以内に

自己破産で自宅を処分することになった場合、自宅は一旦、破産管財人が管理することになりますが、自分の家でなくなったとしても直ちに退去する必要はありません。

売却が決まった持ち家からの退去期限について、法律での決まりが特にないからです。通常、破産決定後2~3ヶ月程度であれば、退去が決まっていても住み続けることが可能となっています。

ただし、競売の場合には落札者が決まるまでに時間がかかります。競売手続の開始から3ヶ月~半年以上かかることもあるのです。そのため、その間は自宅に住み続けることが可能です。

\ 相談料無料!/

自己破産しても持ち家を残す方法

一般的に自己破産したら持ち家を残すことは難しいです。とは言え全く方法がない訳ではありません。

ここでは自己破産しても自宅に住み続けられるための方法を2つご紹介します。ただし、どちらも簡単にできる事とは言えませんが、条件が揃えば試みてみる価値はあるでしょう。

1)家族に頼んで持ち家を一括購入してもらう

一つは、家族に頼んで持ち家を一括購入してもらう方法です。

具体的には、破産手続きが開始された後に破産管財人を介して自宅を買い取ることになります。ただし、その場合には注意点が2つあります。

- 買取価格は市場価格と同等である必要がある

- 家族が買い取る場合、金融機関からの融資は難しい

破産管財人には、できるだけ高い価格で持ち家を売却する義務があります。ですので、家族が売却される家を買い取る場合に、市場価格よりも安い金額で物件の引き渡しをする訳にはいきません。

さらに、家族の物件を購入する場合には、金融機関からの融資が難しくなります。そのため、家族に物件の評価額と同等の現金があり、一括払いできることが必要になるのです。

そもそも、それだけの現金を持っている身内家族がいれば、自己破産する必要はない気もしますよね。

2)持ち家のリースバックを利用する

自己破産によって持ち家を売却することになっても、「リースバック」を利用することで、そのまま住み続けることが可能になります。

リースバックとは、破産管財人の元で不動産会社に持ち家の買取りを依頼し、以降は家賃を支払い賃貸物件として住む方法です。

持ち家を賃貸に替えて住むことができるリースバックですが、利用には注意点があります。

- リースバックでの持ち家の買い取りは価格が安くなる傾向にある

- 相場よりも家賃が高めに設定される傾向にある

- 賃貸契約期間は2~5年であり、以降は持ち家の買戻しが必要

リースバックを利用することで、持ち家が競売にかけられるのを回避できます。ただし、自由に自宅を売却できる訳ではありません。

リースバックの場合、不動産会社の買い取り価格が市場価格よりも安くなってしまう傾向にあります。そして、売却したお金は債権者への返済に充てられます。

さらに、リースバックでの賃貸契約では、相場よりも高い家賃設定となる傾向にあります。自己破産後にそのような高い家賃を支払える余力が残っているのかを十分に検討する必要があるでしょう。

支払えない場合には、やはり退去する結果となってしまいます。

そして、賃貸契約を結んだリースバック物件の場合、通常とは違い契約期間が切れる2~5年で持ち家を買い戻す必要があるのです。

普段から相場より高めの家賃を支払うことに加え、持ち家の買戻し費用も貯めるのは少々厳しいものがありそうです。

\ あなたの借金はどのくらい減らせる? /

自己破産と持ち家の名義について

自己破産する前に、「自宅の名義を自分以外の家族に変える」といいのでは?と思う方も多いのではないでしょうか。

ここでは、自己破産と持ち家の名義について詳しく解説してきます。

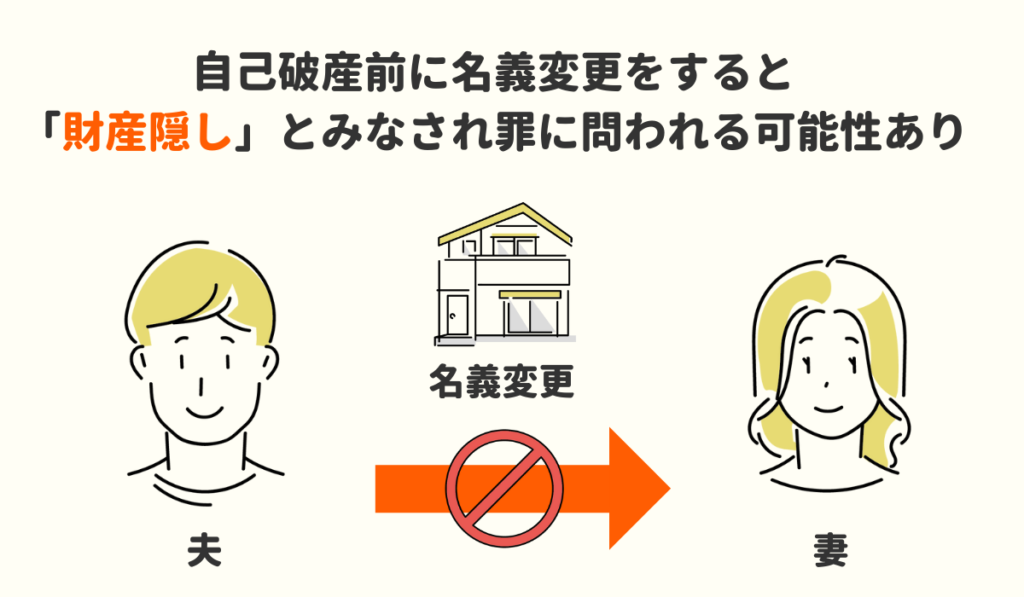

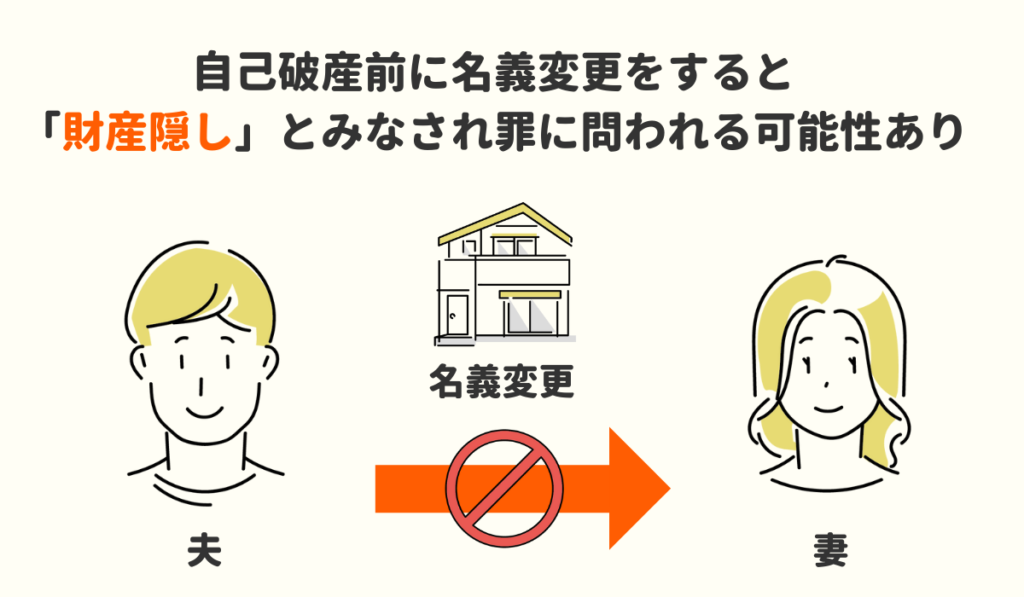

自己破産する前に持ち家の名義変更をすると財産隠しになる

自己破産で処分の対象となるのは、破産者本人が名義となっている財産だけです。名義人以外の家族が自己破産しても、対象の財産が破産管財人に換価されることはありません。

「それならば、自己破産を申立てる前に持ち家の名義を家族の名前に変えてしまおう」と考える方もいるでしょう。

ですが、自己破産をする場合には、本人の財産はしっかりと調べられます。特に価値の高い財産の有無は厳しく調査されるため、登記簿謄本の閲覧で事実が判明します。名義変更があればその日付も記載されるため、嘘をついてもすぐにバレるでしょう。

名義変更が「財産隠し」のためと判断されれば「詐欺行為」とみなされ、借金の免責許可が下りない結果となるのです。

破産者の夫や妻名義、他の家族名義の家なら処分対象にならない

自己破産で処分対象となる財産は破産者本人だけです。夫や妻・他の家族名義の持ち家が競売にかけられる心配はありません。

持ち家の名義が親の場合

持ち家の名義が親である場合は、親がご存命であるかが大きな問題となってきます。

- 名義人である親がご存命:問題なく持ち家に住み続けられる

- 名義人である親が他界:相続が完了していない場合には相続分が処分の対象になる

家の名義人である親がご存命である場合には、自己破産しても問題なく持ち家に住み続けることができます。

一方、名義人の親が亡くなっていて未だに名義変更がされていない、さらには破産者が相続人の1人にあたる場合には、相続開始と破産申立を行ったタイミングが問題になります。

この場合、「破産手続開始決定が出される前」に相続の開始があった場合には、破産者の相続分は財産として破産管財人が処分することになるのです。

夫婦で共同名義の場合も売却することになる

基本的に夫婦であっても財産は別であるため、どちらかが自己破産した場合には本人のみの財産が処分されることになります。

ただし、共有名義の財産がある場合には話が違ってくるのです。特に持ち家の場合には、現金などと違い簡単に分割することができません。

夫婦どちらかの債務超過により自己破産となった場合に、本人の持ち分だけを競売にかけることにはなります。ただし、競売で落札した買受人は「共有物分割請求訴訟」を起こし、裁判所に対して不動産を強制的に分割することを求めてくるのが普通です。

結果、裁判所は家を売却して持ち分相当額を共有者に支払うよう命令を出すことになります。

持ち家が夫婦で共同名義の場合も、結局は売却することになるでしょう。

\ 相談料無料!/

自己破産後に持ち家を購入する方法

自己破産後に生活基盤が整い、生活にも余裕が生まれる頃になれば、再び持ち家が欲しいと考える方もいるかと思います。

自宅の購入を考える時に心配になるのが、過去の自己破産の事実。

あれから何年も経っているけど、そろそろローンが組めるようになっているのか、どんなローンなら組みやすいのか、自分以外の家族ならローンが組めるかなど、自己破産後に持ち家を購入する方法や注意点について解説していきます。

自己破産後約5~10年経過後に住宅ローンを組むことが可能

自己破産をすると個人信用情報機関に異動情報が登録されます。このことを俗に「ブラックリストに載る」とも言います。

事故情報の登録期間は3つの信用情報機関によって異なります。

| 株式会社シーアイシー(CIC) | 契約期間中および契約終了後5年以内 |

| 株式会社日本信用情報機構(JICC) | 当該事実の発生日から5年を超えない期間 |

| 全国銀行個人信用情報センター(KSC) | 当該決定日から10年を超えない期間 |

上記3つの個人信用情報機関は、それぞれ独立しているものの情報連携を行っていますので、どの金融会社で借入れしても、結局は自己破産の事実が判明してしまうのです

したがって、自己破産すると信用情報に傷がつき、5年~10年間は借入れの審査に通らない可能性が高くなります。

逆に言うと、自己破産後、約10年経てばローンの契約が可能となるのです。

新たにローンを組みたい場合には、以下の2つのことに注意すると良いでしょう。

1)信用情報機関で情報開示を請求する

それぞれの信用情報機関で情報開示が可能になっています。クレジット情報などを確認することで、自己破産情報が残っているかどうかを知ることができるのです。

1回につき1,000円程度の手数料が必要ですが、インターネット・郵送・窓口と3つの方法で情報開示請求が可能になっています。

2)良質なクレジットヒストリーを積み重ねる

自己破産後の信用情報の回復は、早ければ5年ほどで可能になります。だからと言って5年経過後にいきなり住宅ローンの申込みをする事はあまりおすすめできません。

なぜなら、一定期間ずっとクレジットカードの利用や借入れの履歴がない場合には、「スーパーホワイト」の状態となっているからです。

信用情報機関にクレジットやローンの利用履歴である「クレジットヒストリー(クレヒス)」がないと、審査申込みを受けた金融機関では本人の支払い能力を判断できません。

したがって、住宅ローン審査に通るためには、良質なクレジットヒストリーを積み重ねる必要があります。

具体的には、

- 携帯電話の分割払いに遅れない

- クレジットカードを利用し毎月きちんと返済する

このようなことを毎月確実に実行していくことで、信用情報機関に登録される利用履歴において信用の蓄積が可能になるのです。

フラット35は自己破産歴があっても通りやすい

フラット35の場合には、自己破産後でも比較的利用しやすい住宅ローンと言われています。

ただし、最低でもCICやJICCでのブラック情報が抹消されるまでの5年間は申込を待った方が良いでしょう。

フラット35とは住宅金融支援機構が運用する住宅ローンで、審査では利用する方の属性を重視する傾向にあるようです。

審査で重要となる属性とは以下のようなことです。

- 年収

- 勤務先

- 勤続年数

- 頭金の金額

- 返済比率

- 年齢

- 信用情報(返済の遅延・破産など)

年収が高い・一流企業に勤務している・勤続年数が長い・十分な自己資金がある・年齢が若いなどの好条件が揃っていれば、属性を見て審査を通してくれる可能性もあるようです。

ノンバンク系のフラット35を選ぶ

ノンバンク系の住宅ローン会社の場合、全国銀行個人信用情報センター(KSC)に加盟していない場合もあります。

KSCの場合、自己破産の履歴が消えるまで10年ほどかかりますが、株式会社シーアイシー(CIC)や株式会社日本信用情報機構(JICC)では、5年ほどで事故情報が抹消されます。

ノンバンク系の住宅ローン会社であれば、自己破産後5年ほど経てば再び審査に通る可能性があるのです。

ノンバンク系の住宅ローン会社には以下のような所があります。

- クレディセゾン

- 日本住宅ローン

- トヨタファイナンス

- オリックス

- 協同住宅ローンなど

自己破産と住宅ローンについて、詳しくは下記の記事を参考にしてください。

妻や家族名義なら住宅ローンを組むことが可能

夫や父親が自己破産をしても、妻や家族の名義で新たな持ち家購入のために住宅ローンを組むことは可能です。

たとえ一家の世帯主が自己破産したとしても、信用情報において妻や家族に影響を及ぼすことはありません。

信用情報機関に登録されるクレジットヒストリー(クレヒス)は、それぞれ個人ごとに作られるものです。金融機関が借入審査において照会するのは「申込者本人の信用情報のみ」であり、他の個人の信用情報まで知ることができないからです。

ただし、以前に夫や家族が自己破産した時に契約していた住宅ローンを使う場合には注意が必要です。信用情報機関での事故情報は早ければ5年を超えないタイミングで抹消されますが、社内ブラックとして情報が残る期間については会社ごとに異なります。

妻名義で住宅ローンを組む場合の団体信用生命保険

たとえば、妻が世帯主である夫の代わりに住宅ローンを組む場合にも注意が必要です。住宅ローンを組む際にセットとして契約するのが団体信用生命保険ですが、対象となるのは契約者の妻となります。

返済途中で万が一世帯主の夫が亡くなった場合、住宅ローンの返済は免除されませんので、返済資金を確保することが難しくなってしまうかも知れません。

万が一のことを想定して、夫が別で生命保険に加入しておくなど、対策が必要しておくとよいかもしれませんね。

\ 相談料無料!/

自己破産後に持ち家が買えた!3つの体験談

自己破産すると一定期間を経たあとに、ローンが組めるようになります。

ここでは、実際に自己破産後に持ち家が変えた体験談を3つご紹介します。

体験談① 頭金を300万貯め、信頼を得ました(30代)

自己破産後、5年間で頭金をある程度貯めました。理由は、金融機関から自己資金による信頼を得たいと思ったからです。

収入を安定させて収入の条件をクリアしてからは、クレジットカードの審査にも通るようになりました。

最終目標の住宅ローンの審査にも通ることができ、無事に持ち家を買うことができたのです。ここまで来るのに自己破産から8年かかりましたが…

| 破産後からの期間 | 8年 |

| 頭金 | 300万円弱 |

| 住宅ローン融資額 | 1,700万円 |

| 完済予定の年齢 | 65歳未満 |

体験談② クレジットカード利用でクレジットヒストリーを作りました(30代)

22歳で自己破産した私には家を持つことなど到底考えられないことでした。

でも、どうしても持ち家が欲しくていろいろと調べたら、自己破産しても7年か8年くらいしたらクレジットカードが作れることが分かりました。

カードを利用した時には、支払いに遅れないように毎月きちんと返済するように気を付けました。そうしているうちに、住宅ローンの審査に通ったのです。これからも堅実なお金の使い方をしていきたいです。

| 破産後からの期間 | 9年 |

| 頭金 | 0円 |

| 住宅ローン融資額 | 2,300万円 |

| 完済予定の年齢 | 65〜69歳 |

体験談③ 同じ会社に長く勤務し、安定した収入を確保しました(40代)

昔、ギャンブルで借金をして生活費にも困るほどだったので自己破産しました。

それからは気持ちを入れ替えて同じ会社に長く勤務しました。それから10年後、貯金が300万円になったので頭金に使い住宅ローンの審査に申込んだら、見事通ることができたのです。

勤続年数もある程度いっていたので、自信を持って給与明細を提示できました。

| 破産後からの期間 | 10年 |

| 頭金 | 300万円 |

| 住宅ローン融資額 | 1,500万円 |

| 完済予定の年齢 | 65〜69歳 |

3つの体験談を通して、大事なのは「収入を安定させること」「返済実績(クレジットカード利用)を作ること」だということが分かります。

自己破産をしてしまっても、気持ちを改め、堅実なお金の使い方と、安定した収入を得ることで、マイホームを持つことも可能になってきます。

自己破産を検討中の方は弁護士・司法書士事務所へ相談がおすすめ

自己破産を考えているけど、マイホームの処分に悩んでいる・・悩という方は、まずは弁護士・司法書士事務所へ相談されることをおすすめします。

専門家からの的確なアドバイスをもらうことにより、適切な持ち家の処分方法を知ることができます。

以下は当サイトが自信を持っておすすめする弁護士・司法書士事務所ですので、まずは無料相談を利用してみてください。

東京ロータス法律事務所

東京ロータス法律事務所は、述べ7,000件もの受任実績のある弁護士事務所です。

相談料も何度でも無料、土日祝でも相談に対応してもらえるので、平日働いている会社員の方にも優しいのが特徴的です。

- 相談費用は何度でも無料!納得のいくまで相談が可能

- 受任件数7,000件以上と豊富な実績あり。どんなケースでも安心して相談可能

- 土日祝営業、メール問い合わせは24時間受付

- 全国対応。定期的に全国で無料相談会を開催中

- 費用の分割払いに対応

- 過払い金の着手金・報酬金が無料

東京ロータス法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用(消費税込) |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| 過払報酬 | 22% (訴訟の場合27.5%) |

| その他諸費用 | 5,500円 |

※費用は全て消費税込み

\ 相談は何度でも無料・全国対応 /

ひばり法律事務所

ひばり法律事務所は、述べ2,000件もの受任実績、25年間以上の実績のある弁護士事務所です。

こちらも相談は何度でも無料、全国対応で、事前予約を行えば、休日時間外でも対面での相談が可能です。

- 相談費用は何度でも無料!納得のいくまで相談が可能

- 受任件数2,000件以上、代表の名村弁護士は25年以上実績のあるベテラン弁護士

- 土日祝も、事前予約で対面での相談が可能

- 全国対応。日本国内から依頼、相談受付中

- 費用の分割払いに対応

- 過払い金の着手金・報酬金が無料

- 女性の弁護士が在籍

ひばり法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用 |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| その他経費 | 事件による |

※費用は全て消費税込み

\ 初回相談無料・全国対応 /

アース法律事務所

アース法律事務所は、述べ3,500件もの受任実績があり、元裁判官を勤めた経験のある弁護士を中心に借金問題を解決してくれる弁護士事務所です。

初回相談は無料、全国対応可能で、メール相談は24時間いつでも受け付けています。

- 相談費用は初回無料!弁護士に直接面談が可能

- 受任件数3,500件以上、代表の河東弁護士は元裁判官の経歴あり

- 土日祝も、事前予約で対面での相談が可能

- 全国対応。日本国内から依頼、相談を受けている

- 費用の分割払いに対応

アース法律事務所の相談費用(任意整理の場合)

| 費用項目 | 費用 |

|---|---|

| 着手金 | 22,000円 |

| 報酬金 | 22,000円 |

| 減額報酬 | 11% |

| その他経費 | 5,500円 |

※費用は全て消費税込み

\ 相談は何度でも無料・全国対応 /

自己破産と持ち家について良くある質問

まとめ

自己破産すると、基本的に持ち家は任意売却や競売により手放すことになります。売却される前に家の名義変更をすることは、財産隠しと判断され免責許可を得られない原因になるためおすすめできません。

自己破産しても、家族の名義で持ち家を一括購入したり、リースバックにより家賃を払うことで自宅を残すことができる可能性はあります。

また、自己破産後、5年~10年は信用情報機関に破産の事実が残りますが、それ以降であれば新たに住宅ローンを組むことも可能になります。この期間内であっても、自己破産した夫に代わり妻名義で住宅ローンを組むことも可能です。

自己破産と持ち家の処分に関しては、家の状態にもよるので、まずは弁護士に相談されることをおすすめします。

\ 相談料無料!/